今年国庆长假期间,境外各主要股票市场总体以上涨为主。具体来看,亚太市场的表现要好于欧美市场,例如日本、韩国市场主要股指在长假期间的表现就要好于欧美市场的主要股指。

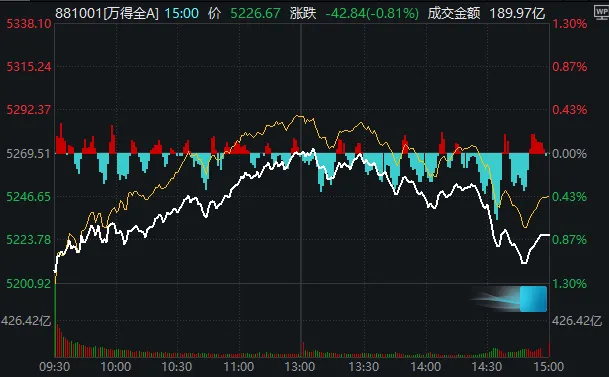

在下周一A股开盘前夕,各家机构密集发布最新市场观点。每经记者注意到,多家券商发布观点认为,当前市场估值已经处于低位不宜悲观,更有部分券商预计市场有望在四季度出现反转。

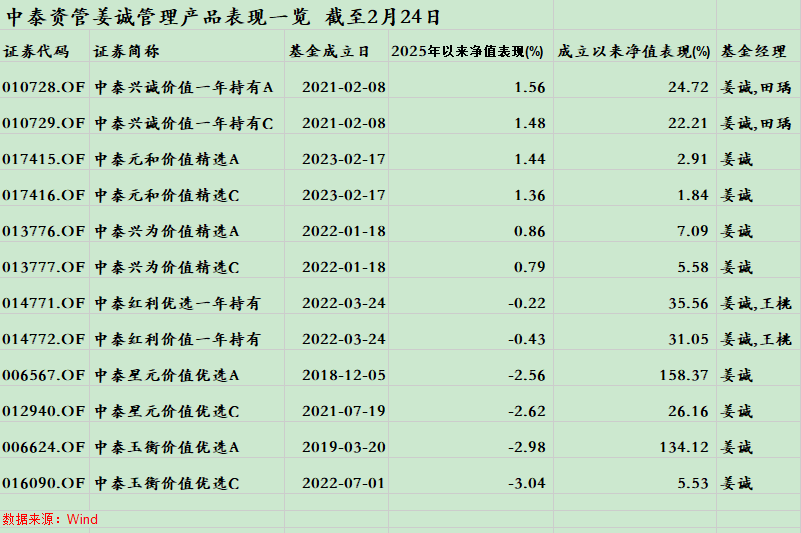

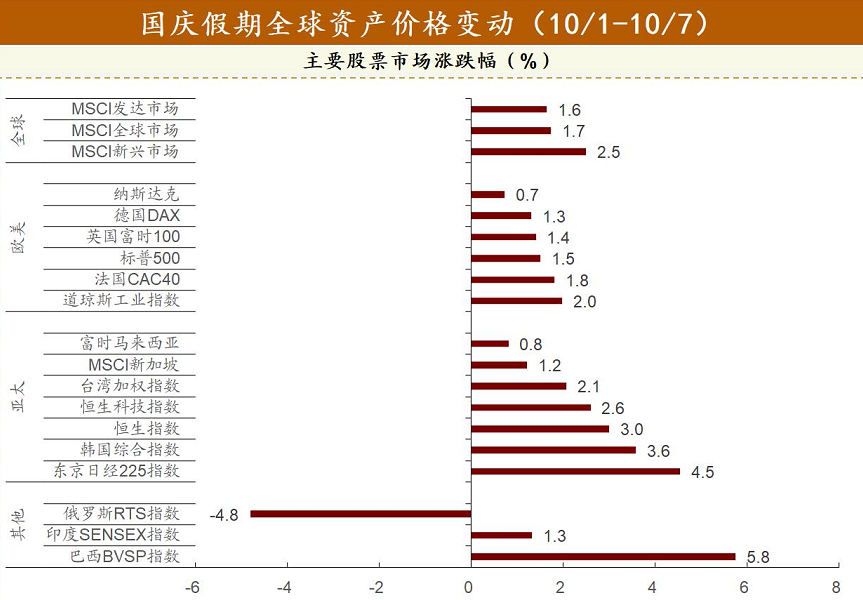

国庆长假亚太股市表现更优

图片来源:招商证券策略团队

回顾国庆长假期间,境外各股票市场总体以上涨为主。具体来看,MSCI新兴市场的表现要好于MSCI发达市场——10月1日~7日,MSCI新兴市场指数上涨2.5%,MSCI发达市场指数上涨1.6%;亚太市场的表现总体要好于欧美市场,例如日经225指数上涨4.5%,韩国综合指数上涨3.6%,在全球各大主要指数中排名居前。除此之外,此前持续低迷的恒生指数在长假期间也出现了短期暴涨。

不过长假期间,外围市场也呈现了先扬后抑的特征。对此,申万宏源策略团队指出,长假前半周,欧美制造业PMI数据较差、美联储大幅加息预期下行,全球风险偏好有所回升,股债普涨;但后半周,美国服务业PMI和非农数据大幅好于预期,美联储大幅加息概率上升,导致股债承压。

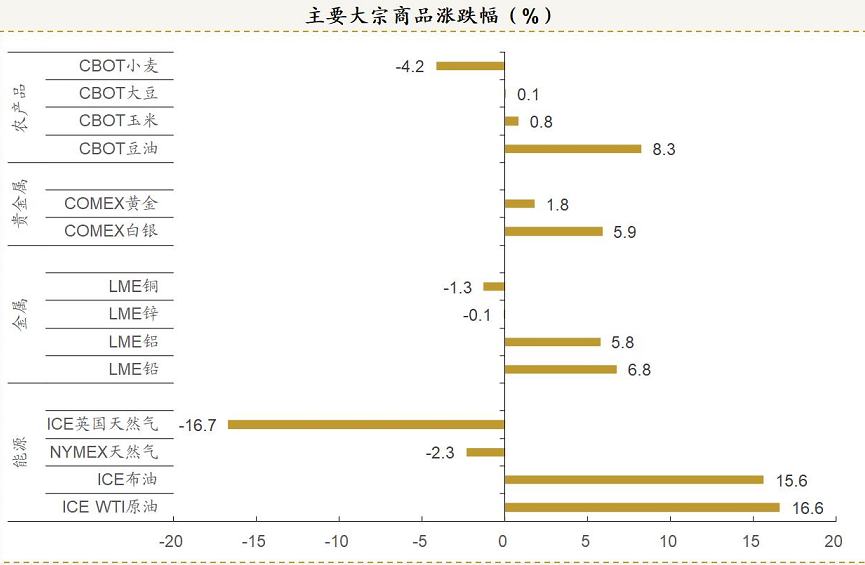

图片来源:招商证券策略团队

在商品市场方面,长假期间,国际原油期货结算价大幅上涨,创3月以来最大单周涨幅。其中,WTI原油期货上涨16.6%,布伦特原油期货上涨15.6%,而欧洲天然气价格暴跌。

另据中金公司策略团队梳理,长假期间海外消息面上还有以下进展值得关注:

(1)澳大利亚央行加息幅度不及预期、部分迹象显示就业市场开始走弱,一度引发市场对央行紧缩节奏可能放缓的预期、海外股市在长假前几天大幅反弹;

(2)9月份各国PMI数据披露,大部分延续走弱趋势;

(3)美国最新数据显示,就业市场依然有韧性,市场继续担心紧缩节奏,海外股市在假期后几天再次下挫;

(4)北溪管道被破坏;

(5)瑞信CDS一度创历史新高,市场对瑞信能否渡过难关担心增加,经济增长及多方面的挑战使得国际金融机构业绩及资产负债表面临压力。

券商:调整或趋于尾声

今日,A股市场就将迎来10月首个交易日,在此前夕,各家机构密集发布最新市场观点。从目前来看,多家券商发布观点认为,当前市场估值已经处于低位不宜悲观。

华西证券策略团队发布的最新观点指出,9月中旬以来A股市场持续调整,从估值、风险溢价等指标来看,当前A股安全边际较足。最新万得全A、上证50、沪深300的市盈率(剔除负值)分别为13.00倍、9.36倍和10.48倍,均低于4月27日年内低点的估值水平;创业板指市盈率(剔除负值)为36.29倍,距离4月27日的估值(36.08倍)较接近。从空间上看,当前A股主要指数估值已接近前期低点,调整或趋于尾声。

东吴证券最新发布的策略观点指出,从估值来看,市场9月下跌后,多数宽基指数估值与今年4月底接近;股债比价来看,上证指数股权风险溢价5.7%,接近3年均值+2倍标准差6%,近年来在股权风险溢价触及均值+2倍标准差后市场一般反弹。从战术层面来看,市场在底部区域对利空钝化、对利多相对敏感,政策发力有望带来估值提升,出现上行。

另外,记者注意到,还有部分券商在预测中坦言,市场有望在四季度出现反转。国金证券日前发布观点称,如果我们把今年4月底当作中期的市场底部,那么参照2018年底和2020年3月市场中期底部后的行情演绎,中期底部后市场都会经历一轮明显的反转行情,比如2019年2~4月的反转行情、2020年7月的反转行情。自今年5~6月后的反弹行情后,后续会不会出现类似的反转行情,我们认为四季度行情值得期待。甚至不排除出现类似2019年2~4月的反转行情和2020年7月的反转行情。

开源证券策略团队最新观点指出,当前A股估值处于历史1/3以内水平,且ERP高企接近2倍标准差上限,意味着A股下行空间十分有限。而伴随海外货币紧缩掣肘影响下降、国内企业ROE回升及盈利明显上修等,A股将有望迎来“戴维斯双击”的“反转”。显然,在内生驱动力明显增强的背景下,长假期间外因影响或较为有限,更应重视趋势,布局当下。

值得一提的是,随着上证指数再次逼近3000点大关,市场对于3000点关口支撑力度的关注也有所提升,最近也有券商对此进行了分析。

安信证券金工团队在最新发布的研报中对A股历史大级别底部的规律进行了总结,从上证指数的年K线看,历史上每次重要底部往往与2018年均线贴合的很紧,大部分在2018年均线之下停留的时间往往不会超过1个月。之所以采用2018年均线,是因为2018年是经济学中所谓的库兹涅茨周期(又称建筑业周期或者房地产周期)的大体长度,这条均线可以反应过去一个完整的建筑业周期中市场通过投票得到的基本面情况。

而据安信证券金工团队统计,当前上证指数2018年均线的位置为2914点,2914点和3000点整数关口或是本轮下行过程中值得关注的位置。