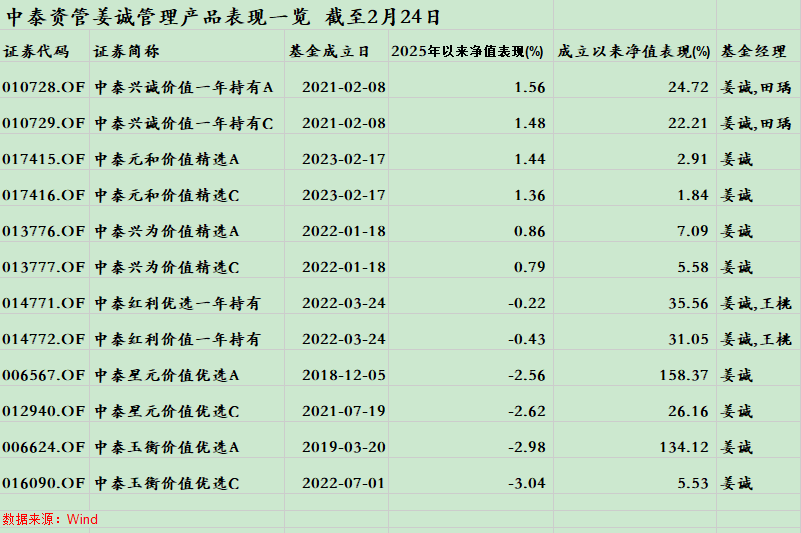

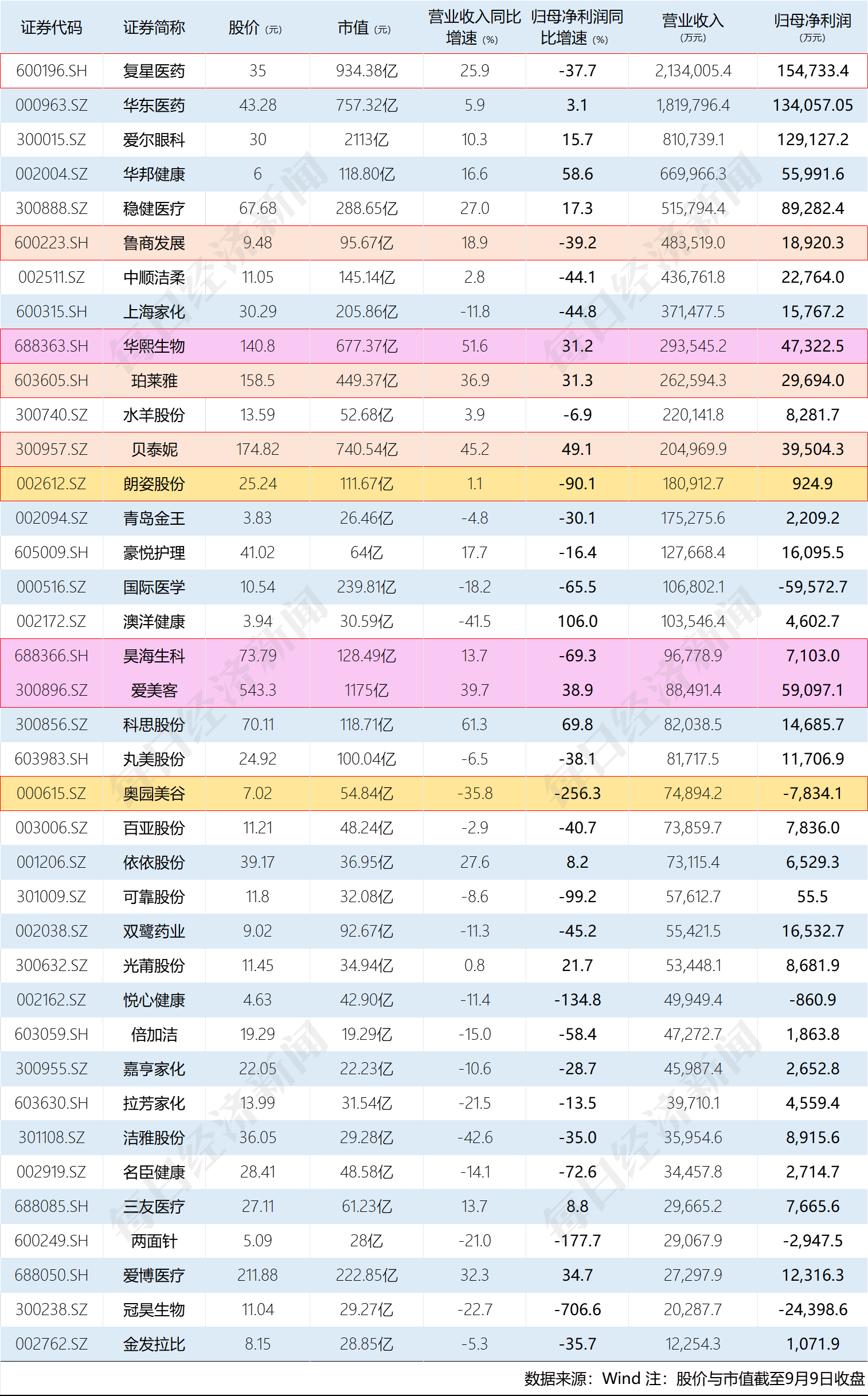

医美行业上市公司半年报陆续发布完毕。Wind医美概念中的38家上市公司营收总和超千亿元。其中,33家企业实现盈利,但有24家企业归母净利润增速有所下滑。

在Wind分类中,复星医药也被归类为医美赛道。在38家企业中,复星医药营收及净利润规模均位居第一,但复星医药的归母净利润同比下滑超三成。总部位于西安的国际医学受到西安疫情期间旗下医院停诊风波的影响,上半年归母净利润在38家公司亏损规模最大,近6亿元。

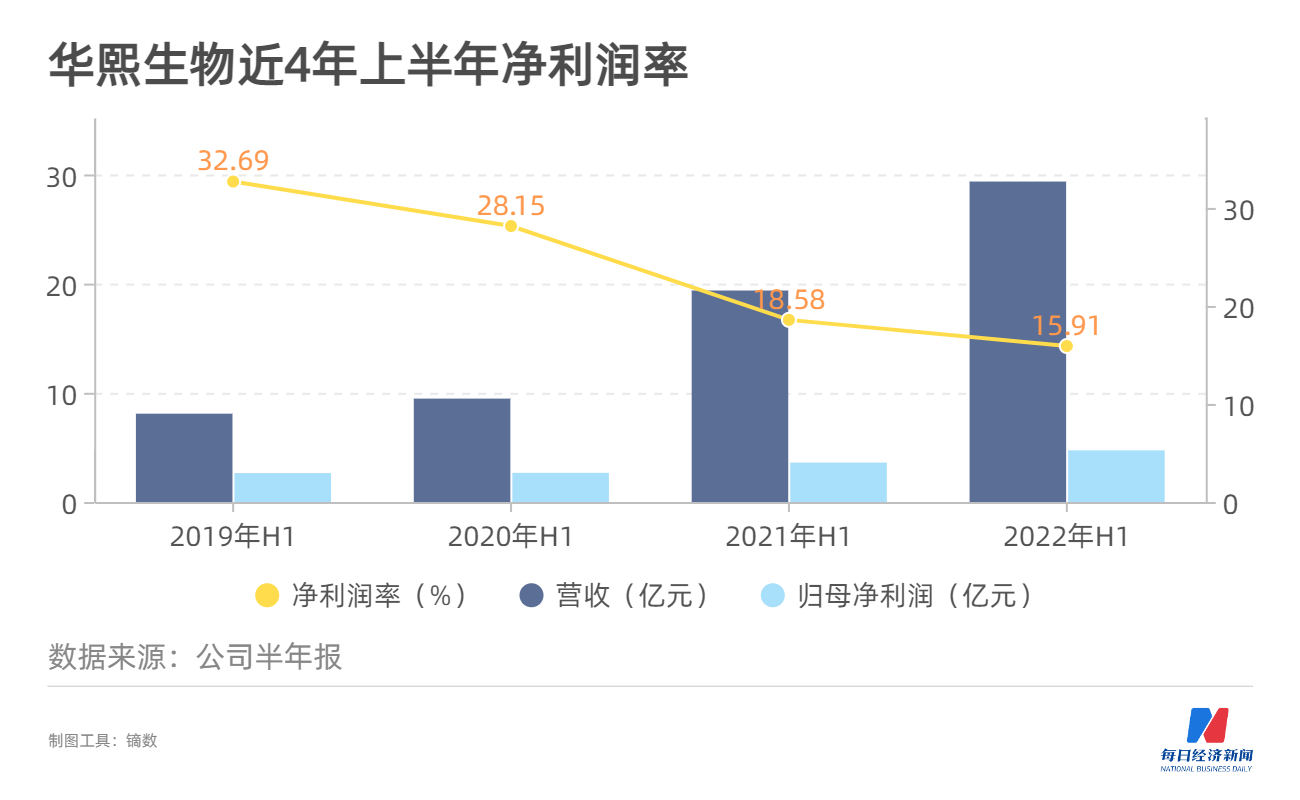

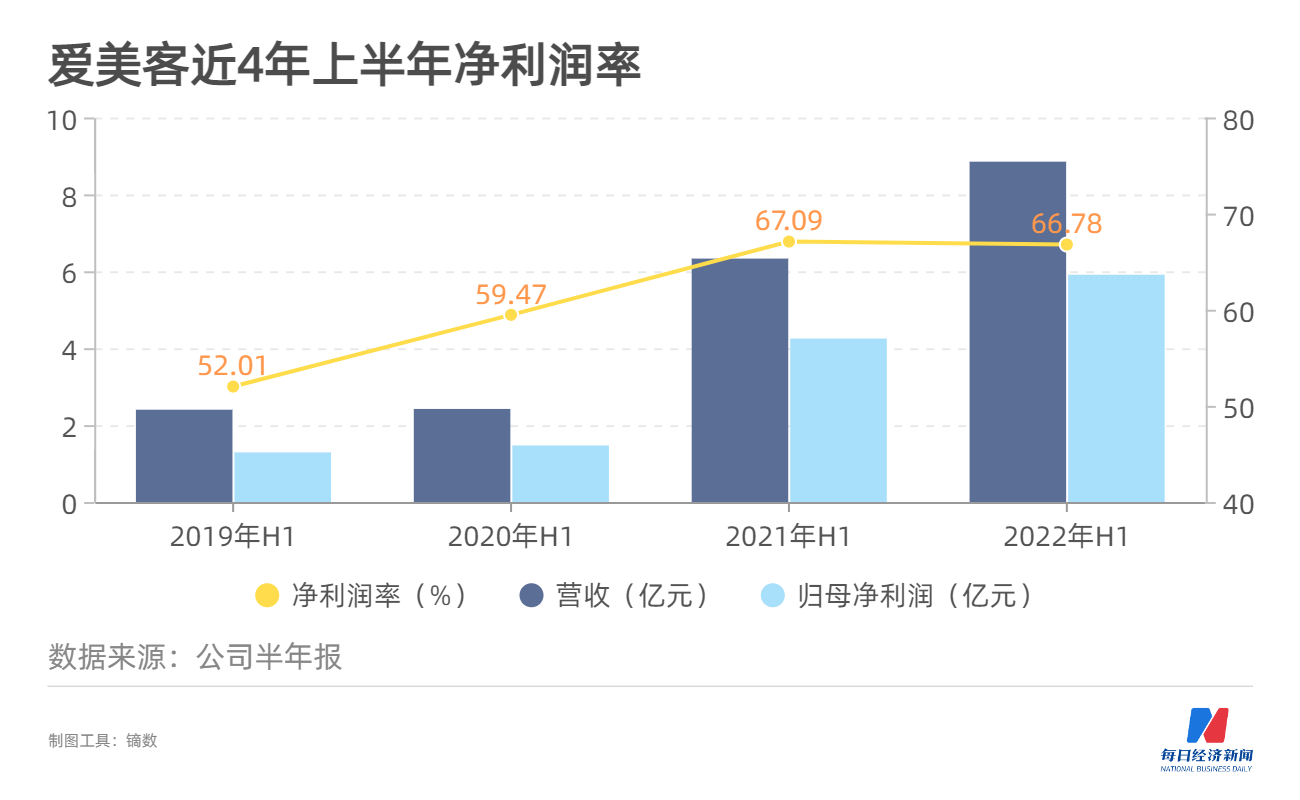

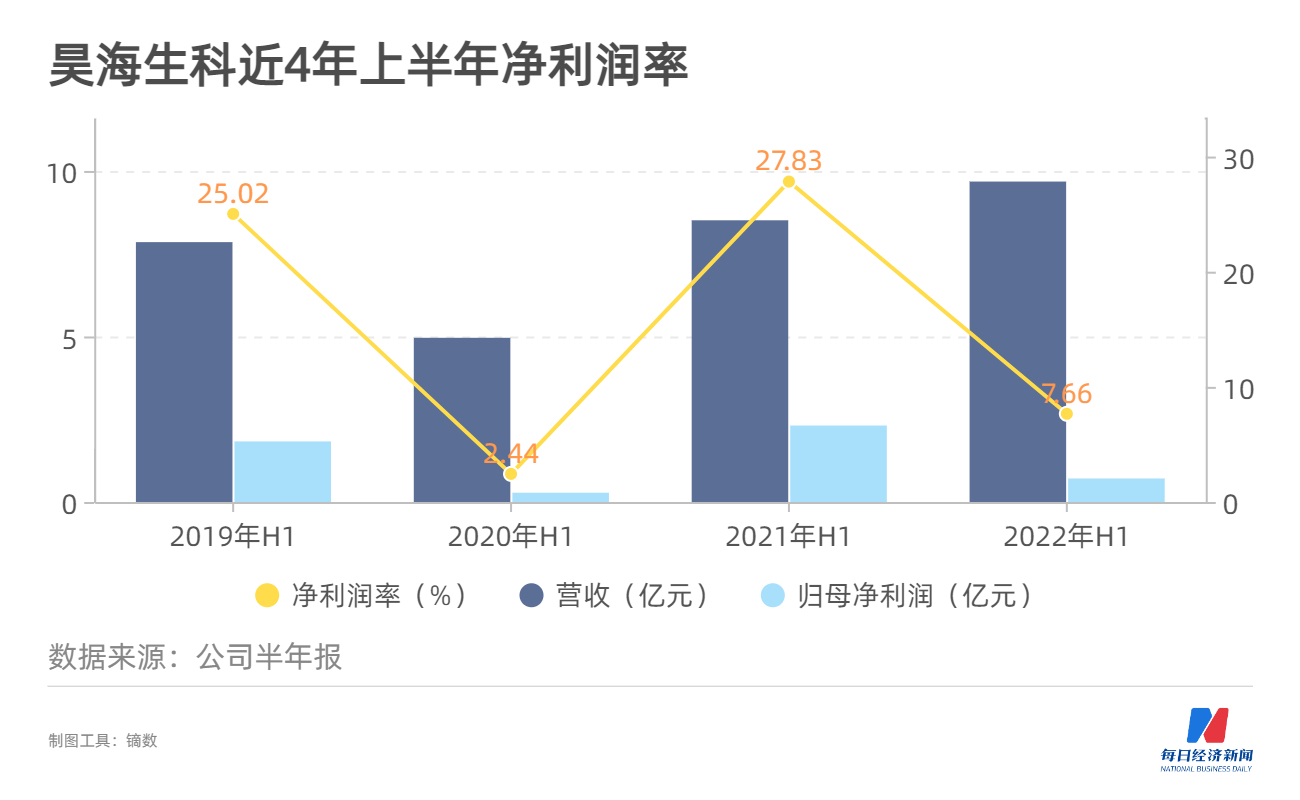

《每日经济新闻》进一步拆解医美上市公司财报发现,被称为上游原料“三剑客”的华熙生物、爱美客及昊海生科业绩已出现分化。其中,爱美客的“吸金能力”依然强劲,华熙生物继续在功能性护肤品的路上狂奔,昊海生科受到子公司拖累利润下滑明显。

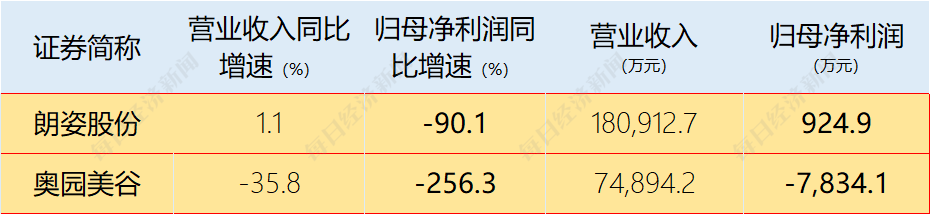

与原料供应商“旱涝保收”不同,下游医美机构的日子过得紧巴巴。其中,朗姿股份医美业务增速下滑明显,新机构和次新机构培育吃力;奥园美谷等跨界企业尚未尝到医美甜头。

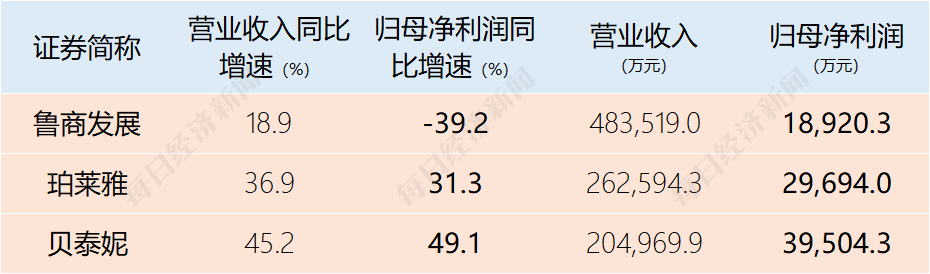

功能性护肤品方面,贝泰妮、珀莱雅等仍在寻找打破大单品的方法。

原料“三剑客”分化明显:华熙生物押注功能性护肤品

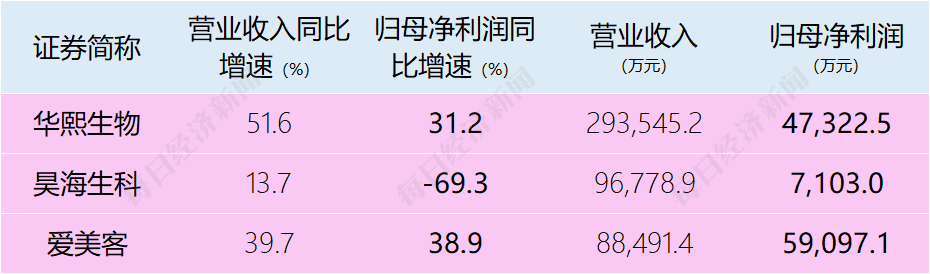

2022年上半年,被称为医美原料“三巨头”的华熙生物、爱美客、昊海生科的业绩分化更趋明显。

营收规模在三家公司中排第一的仍是华熙生物。报告期内,华熙生物实现总营收29.35亿元、归母净利润4.73亿元。爱美客的营收规模次之,但归母净利润反超华熙生物,分别实现8.85亿元和5.91亿元。

华熙生物营收及归母净利润的同比增速分别为51.6%和31.2%。爱美客的营收增速为39.70%,但净利润增速却在奋起直追,相较去年同期增长38.90%,超过华熙生物。

“三剑客”中,稍显掉队的是昊海生科。昊海生科在上半年实现营收9.68亿元,同比增长13.69%,这一成绩在三家企业中拿下第二名。但昊海生科的利润表现略显逊色——实现归母净利润7103万元,同比下滑69.25%。

《每日经济新闻》记者分拆三家企业的半年报发现,华熙生物的营收增长主要得益于功能性护肤品的贡献。华熙生物旗下的功能性护肤品主要包括“润百颜”、“夸迪”和“米蓓尔”等四个品牌,报告期内,该板块销售收入同比增长77.17%,达到21.27亿元,占公司主营业务收入的72.46%。而华熙生物的原料业务同比增速为10.97%,实现收入4.61亿元。

虽然华熙生物原料业务中的医药级透明质酸原料毛利率依然保持在87.06%,高于功能性护肤品的78.74%,但从二者的业绩占比来看,功能性护肤品才是撑起华熙生物业绩体量和未来成长空间的关键。

收入增长的同时,华熙生物营业成本增长也较明显,同比增长54.86%,在一定程度上侵蚀了公司利润表现。同时,由于功能性护肤品的“to C”端属性,华熙生物的营销费用投入也较另两家大手笔得多。报告期内,华熙生物的销售费用同比增长超五成达到13.87亿元。

华熙生物的销售净利率为15.91%,不到爱美客的四分之一。此外,公司净利润率近年来也处于不断下滑之中。

反观爱美客,其净利润率于今年上半年达到66.78%,相比去年同期稍低,但近年来整体处于上升通道。

上半年,爱美客的溶液类注射产品营业收入6.43亿元,同比增长35.12%,毛利率为94.07%;凝胶类注射产品营业收入2.37亿元,同比增长59.71%,毛利率为96.05%。

除颈纹注射产品“嗨体”外,爱美客的“濡白天使”于去年6月获批上市,是除华东医药旗下少女针、长春圣博玛旗下童颜针之外获批的唯一一款再生类医美针剂。

“三剑客”中,利润唯一下滑的是昊海生科。记者注意到,近年来,昊海生科的业绩表现一直较为波动。

单季度来看,从去年第三季度至今,昊海生科已经连续4个季度净利润同比下滑。公司在半年报中表述,疫情带来的停工损失、子公司Aaren经销协议终止带来的经营性亏损和计提减值共同影响了公司利润表现。

值得一提的是,与其他两家公司不同,昊海生科除医美业务外还热衷于走多元化路线。截至今年上半年,昊海生科的商誉规模已经超4亿元,给未来业绩表现带来不确定性影响。

资本市场方面,截至今年9月1日,昊海生科股价已较去年7月最高点回落超70%。

医美机构“赚到吆喝难赚钱” 业外入局企业难合群

上游业绩分化,一向被视为“赚吆喝容易赚钱难”的下游医美机构情况如何?

以朗姿股份为例,报告期内公司实现营业收入18.09亿元,同比微增1.1%;实现归母净利润仅925万元,同比降低超九成。其中,医美业务实现营收6.29亿元,同比增长18.45%。相较于2018年时超过80%的增速,这一数据下降明显。

朗姿股份表示,线下营业机构受疫情影响暂时停业;新机构和次新机构属于培育期,促销引流力度较大等导致了医美业务的增速下滑。

半年报数据显示,朗姿股份新设机构和次新机构(运营时间1年以内及运营时间1年至3年的机构)销售净利率分别为-43.5%和-12.97%。上半年,朗姿股份医美业务超六成的收入仍然来自老医美机构(运营3年以上机构),但老医美机构销售净利率也出现下滑,由去年同期的12.58%下降至5.02%。

图片来源:朗姿股份半年报截图

为争夺客流量和复购率,朗姿股份投入的广告宣传费用不菲,上半年为1.92亿元,同比增长131%,摊薄了公司利润水平。报告期内,朗姿股份的医美业务毛利率为48.76%,是公司毛利率最低的业务。

作为从2016年就开始布局下游医美机构的跨界企业,朗姿股份尚难保证稳定盈利。新入局者处境更加“艰难”。

以奥园美谷为例,公司上半年实现医疗美容服务收入2.69亿元,同比增长超七成。但该部分业务销售费用激增,导致公司整体销售费用上升47.45个百分点,医疗美容板块的毛利率下滑11.84个百分点至43.53%。

值得一提的是,奥园美谷通过收购连天美切入医美下游机构领域。奥园美谷收购连天美股权时,形成超6亿元商誉。若连天美在完整年度内难以完成2021年至2022年期累计承诺净利润不低于1.57亿元的目标,前述商誉或构成减值风险。公司半年报提到,报告期内,连天美盈利增长水平虽有所减缓。

不过随着5月底周边地区疫情的结束和消费回暖,其经营呈逐步回升趋势。

护肤品谁最“出彩”?破除单一品牌依赖仍是头号任务

除前文中提到的华熙生物功效性护肤品增长亮眼外,另一功效性护肤品龙头贝泰妮在上半年也实现了较大增长。

报告期内,贝泰妮实现营业收入20.50亿元,同比增长45.19%;归属于上市公司股东的净利润3.95亿元,同比增长49.06%。但从产品结构上,“贝泰妮=薇诺娜”的桎梏仍未被破除。2021年全年,主品牌薇诺娜对公司的营收贡献占到了98%以上。在2022年半年报中,贝泰妮也阐述了“品牌相对集中”是公司面临的可能风险之一。

除了推出“薇诺娜baby”等扩充品牌矩阵之后,贝泰妮还尝试涉入彩妆赛道。但今年上半年,贝泰妮的自有品牌彩妆收入仅2201.28万元,在公司收入中的占比还只有1.08%。或为了在彩妆领域破圈,贝泰妮尝试了对外投资。今年6月,领投了国货彩妆品牌方里FUNNY ELVES的数千万元A轮融资。

跟贝泰妮一样急需寻找到第二增长点的还有另一国货品牌珀莱雅。报告期内,珀莱雅实现营收26.26亿元,同比增长36.93%;归母净利润为2.97亿元,同比增长31.33%。

上半年,护肤品品类的营收占公司总收入的比重也达到八成以上,但珀莱雅的护肤品营收占比从2019年开始在逐步小幅下降,美容彩妆类产品营收在2022年上半年已经占到13.46%。

图片来源:珀莱雅半年报截图

同时,国货护肤品牌对线上渠道依赖程度较高。贝泰妮的线上渠道收入占到总收入近八成,其中超过90%又来自第三方平台,“阿里系平台”是其中的主要渠道。珀莱雅线上渠道的收入则占到总营收比重的88.27%,并且从2019年开始有逐步上升的趋势。

在销售费用上,国货护肤品牌们依然维持大手笔支出。贝泰妮的销售费用上半年达到9.3亿元,同比增长46.15%。珀莱雅的销售费用为11.17亿元,同比增长38.37%。其中珀莱雅的形象宣传推广费同比增加2.64亿元,同比增长40.52%,主要系新品牌孵化,增加形象宣传推广费投入。

要寻找新增长点,研发投入必不可少。贝泰妮在上半年研发投入约为8757万元,同比增长85.17%,这部分费用占到营收的约4.3%。珀莱雅的研发费用投入为6106.7万元,占总营收的比例约为2.33%,同比增加94.66%。

和华熙生物一样从原料跨界护肤品的还有鲁商发展。2018年,鲁商发展通过收购跨界玻尿酸原料生产。2018年全年,其化妆品相关营收还只有2.2亿元,到了2021年,该数据已经达到约15亿元。2022年上半年,鲁商发展的化妆品业务实现收入10.12亿元,同比增长62%。