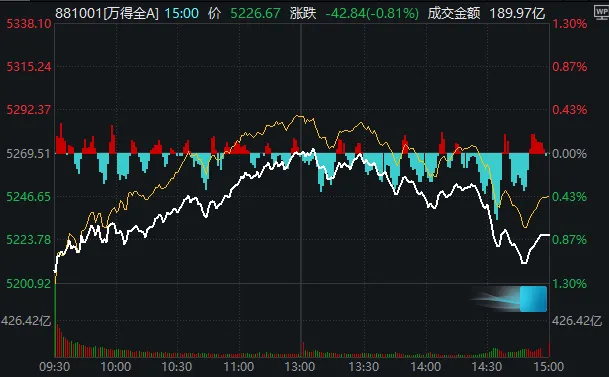

2022年以来,权益和固收市场均表现不佳,没有了赚钱效应。新基金发行急速降温,老基金份额缩水。

随着基金一季报的披露,首批券商资管旗下公募产品也陆续出炉。有趣的是,去年领跑券商资管产品的中金新锐更换了基金经理,上任一个月更换七只重仓股,而广发资管旗下的一只债基一季度份额接近腰斩,而中信证券则是在3200点附近实施自购。

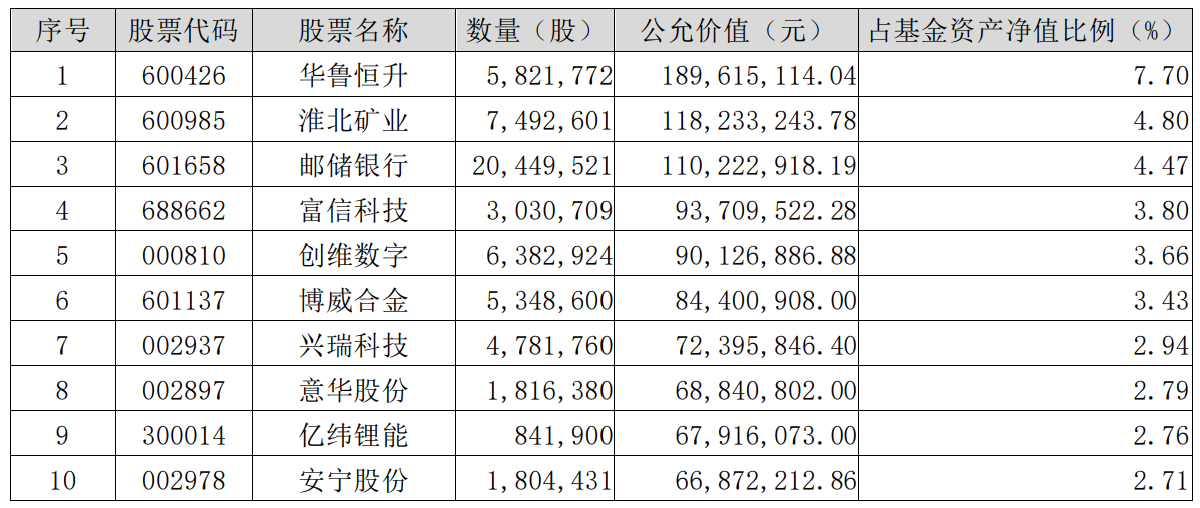

中金新锐前十大重仓股更换了9只

2021年,中金新锐集合资产管理计划以44.46%的业绩领跑券商资管权益型产品。

不过,就在2022年3月11日,这只去年风光无限的产品掌门人韩庆离职,接任者为朱剑胜。公开资料显示,朱剑胜于2020年加入中国国际金融股份有限公司,先后担任研究员、投资经理助理职务,负责股票投研工作。2016年7月至2020年10月, 在汇丰晋信基金管理有限公司投资部担任研究员职务,负责股票研究工作。

那么,这位新上任1个多月的基金经理又会对中金新锐做出怎样的调整呢?

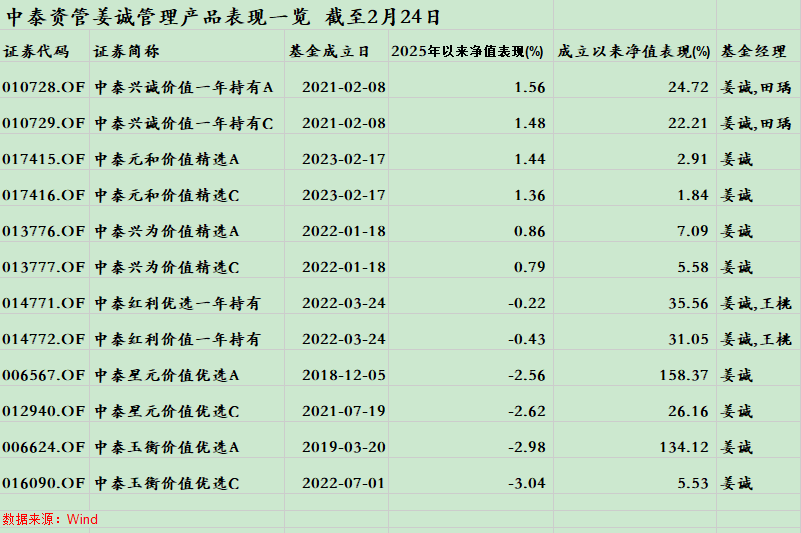

最新的一季报显示,中金新锐集合资产管理计划的前十大重仓股依次为华鲁恒升、淮北矿业、邮储银行、富信科技、创维数字、博威合金、兴瑞科技、意华股份、亿纬锂能和安宁股份。相比去年四季度,前十大重仓股该基金经理仅保留了华鲁恒升,其余9只全部为新面孔。

朱剑胜认为,展望后市,当前市场的风险已经大幅度的释放,市场的估值水平可能已经到了非常低的水平。中证 500 当前的静态估值水位(PE-TTM)基本已经达到了过去十年的 2%分位以内;即使按照市净率(PB)来看,也处于过去 10 年的前 4%分位水平。代表科技行业的中证 TMT 的静态估值水平也已经达到了过去十年的1%分位以内。由此可见,市场特别是腰部的成长股和科技股的估值水平已经到了可以说历史上非常低的水平。站在当前时点,我们对于市场的乐观情绪随着市场的调整或可不断累积,接下来本产品将会 重点在以新能源、电动车、计算机、军工等为代表的成长股领域寻找出对周期弱敏感、同时具备 全球化竞争力的低估值优质企业进行配置,以期获得更好的表现。

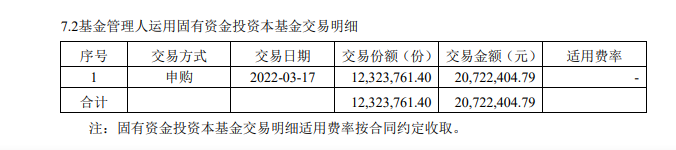

中信证券3200点自购

中信证券旗下十多只公募基金产品也于近期披露了一季报。公开信息显示,今年一季度期间,中信证券展开了自购。中信卓越成长两年持有集合资产管理计划一季报显示,中信证券于今年3月17日申购了1232.38万份中信证券卓越成长集合资产管理计划,交易金额为2072.24万元。

该产品的掌门人正是中信证券旗下明星基金经理张晓亮。从自购时点来看,上证指数在3月16日触及3023点一线后,3月17日重新返回至3200点上方。数据显示,自年初至4月21日,中信证券卓越成长B净值累计下跌了20.41%。不过,若从公司自购时点来看,3月17日的单位净值为1.6815元,4月21日单位净值为1.5835元,期间净值下跌了5.83%。

张晓亮认为,二季度,受益于稳增长政策的中大盘蓝筹资产可能率先见底,以及一些外需为主的行业可能相对稳健,管理人对半导体、光伏、新能源中游、建材、消费电子、汽车等可能产能过剩的制造业总体将保持谨慎。

广发资管中短债份额近腰斩

2022年以来,股债双杀使得投资者在权益和固收市场都很难收获明显的赚钱效应。

新基金发行困难,基金份额缩水严重。广发资管旗下的广发资管昭利中短债规模在过去的一季度,遭遇大规模赎回。Choice数据显示,2021年12月31日,该集合计划的规模为9.2678亿份,而截至今年一季度末为份额骤减至4.8141亿份,规模缩水了48.06%,接近腰斩。其中,A、B、C类份额均遭遇较大规模赎回,C类份额一季度期间份额赎回近2.9366亿份。

目前,广发资管昭利中短债基金经理为黄静,骆霖苇和潘浩祥为经理助理。一季度报显示,该产品净值增长不到0.6%,跑输业绩比较基准。