图片来源:摄图网_500566942

本周,科创板新股经纬恒润因为在发行过程中产生了高达近4亿元的网上弃购金额,而引发了市场热议。根据既定安排,网上投资者放弃认购的股数全部由联席主承销商中信证券、华兴证券包销。

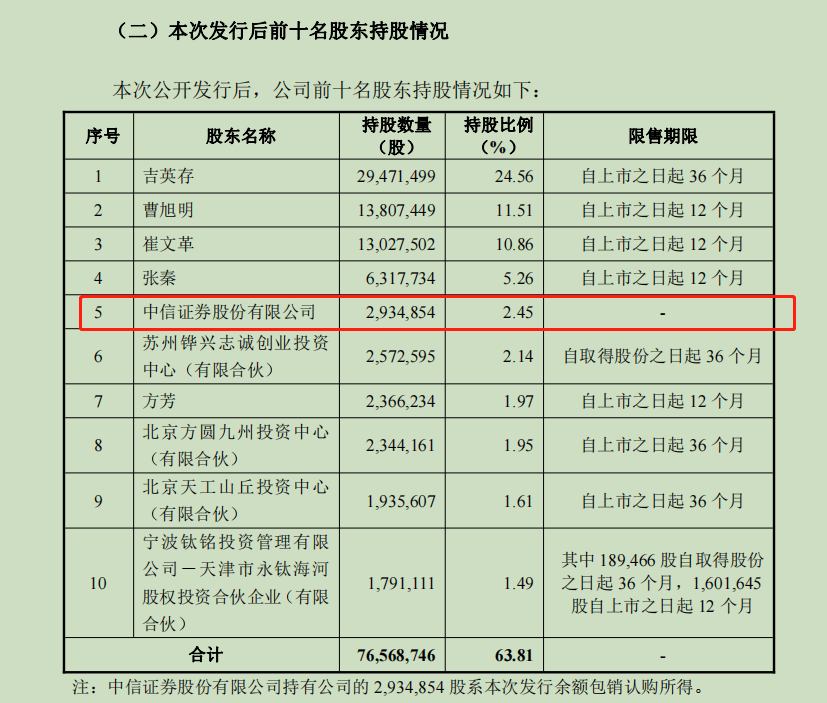

今日下午,经纬恒润发布公告称,将于4月19日正式上市交易。值得注意的是,据公告披露,中信证券此次包销了293.5万股,并凭此“坐稳”了经纬恒润第五大股东位置。根据发行价计算,中信证券持股市值达3.55亿元。此外,中信证券子公司还斥资1亿元进行了跟投。

根据经纬恒润预计,今年一季度,扣除非经常性损益后,公司将亏损6000万~8000万元。

中信证券因余股包销进入前5大股东

4月12日,科创板新股经纬恒润发布的发行结果公告显示,网上投资者的弃购金额达3.95亿元,而这一弃购金额在年内排名居前。根据既定安排,网上投资者放弃认购的股数全部由联席主承销商中信证券、华兴证券负责包销。

图片来源:经纬恒润公告

那么,中信证券、华兴证券分别“兜底”了多少经纬恒润的弃购余股呢?从今日下午发布的公告来看,中信证券此次包销了293.5万股,也因此被动进入了经纬恒润发行后的前5大股东。

根据发行价计算,中信证券的持股市值达3.55亿元。此外,中信证券子公司还斥资1亿元进行了跟投,锁定期为两年。由此来看,中信证券在经纬恒润IPO这单项目上已经被动投入了4.55亿元。

近阶段科创板新股上市破发的概率较高,例如最近上市的5只科创板新股中有4只在首日即破发,这4只首日破发的新股上市当天平均跌幅为31%。所以对中信证券而言,下周二经纬恒润上市首日的表现将尤为重要。

而根据经纬恒润此前发布的招股说明书显示,保荐机构、主承销商中信证券、华兴证券在这单项目上赚取的承销保荐费仅为1.04亿元。

公告披露“缺芯”风险

公开信息显示,经纬恒润是国内较早布局智能驾驶等相关业务的国内汽车电子服务商。最近两年,公司业绩均呈现了较快增长,去年公司实现净利润1.46亿元,同比增长了98.37%。

图片来源:经纬恒润公告

不过,今年一季度公司经营不甚理想。据经纬恒润公告披露,2022 年一季度,预计公司营业收入为 6.6亿~7.2亿元,预计同期实现归属于母公司所有者的净利润为-4000万元至-2000万元,实现扣除非经常性损益后归属于母公司所有者的净利润为-8000万元至-6000万元,较去年同期有所下滑。

而这也让投不少投资者为经纬恒润下周二上市首日的表现捏了把汗。

此外,公司还在公告中提示了多个经营风险,其中便涉及到了由于“缺芯”而造成的风险。

据公告披露,车规级芯片是公司汽车电子产品生产的重要原材料,报告期内,公司车规级芯片采购额分别为1.67亿元、3.16亿元、5.4亿元和 4.33亿元。由于全球芯片产能不足,全球范围内汽车芯片出现一定程度的短缺。根据全球汽车咨询机构 Auto Forecast Solutions预测,2021 年全球汽车行业因芯片短缺可能造成的减产约为810.7万辆。公司产品生产中涉及采购不同类型的车规级芯片,如果全球范围内车规级芯片短缺进一步加剧,或由于距离、疫情、自然灾害、贸易摩擦等原因,导致包括芯片在内的原材料供应商生产、销售、配送受到影响,公司将可能面临相关原材料供应不足或价格波动的风险,对公司产品按时交付和毛利造成不利影响,进而影响公司未来经营业绩。

值得一提的是,经纬恒润在今日发布的公告中还提到,虽然2022 年一季度经营下滑,不会对公司持续经营构成重大不利影响,“但是,当国际形势发生重大变化、宏观经济或下游行业景气度显著下降、原材料价格剧烈波动及断供等情形出现时,公司经营业绩会受到影响,可能出现收入或者净利润下滑的情况;若上述风险因素叠加且出现极端不利的情况下,公司将有可能出现上市当年营业利润比上年下滑50%以上甚至亏损的风险。”

近期,随着科创板、创业板新股破发的现象不断增多,券商参与跟投、包销的风险也开始浮出水面,且呈现持续发酵的态势。

光大证券保荐的科创板新股纳芯微今日发布的发行结果显示,此次发行网上投资者放弃认购总金额达7.78亿元,而这些弃购余股将由光大证券负责包销。