文 | 陈绍霞

编辑 | 林伟萍危机对有些企业可能是灭顶之灾,而对有些企业只是暂时的困境。真正的价值投资者,应该在透过跌宕起伏的价格波动表象的迷雾后,看清价值,心无旁骛、坚守价值。

始于2020年初的新冠疫情愈演愈烈,全球金融市场动荡,恐慌情绪不断蔓延。个人认为,面对当前的疫情,无须恐慌,疫情终将过去,经济仍然会恢复增长。危机之下,一些缺乏竞争力的企业有可能在危机中倒下,而那些具有显著竞争优势的企业在危机之后可能会变得更加强大,持续为股东创造价值。对于投资者而言,需要面对起伏不定的股票价格波动,依然能看清企业的投资价值,并坚守价值。

地主发家史的启示:荒年购地不恐慌

当前的疫情让笔者想起从前家乡的一位解放前村里地主应对灾荒的故事和他的发家史。农耕时代,灾荒不断,或洪涝,或干旱。灾荒之年,田地的价格也因此大打折扣,有时候低至正常年景的四折、甚至三折。村里地主家早年拥有的田地并不多,靠着勤快、节俭积攒的钱财在灾荒之年不断购置田地,拥有的田地越来越多,长期积累而成为地主。地主的发家史其实很简单,买地,收租,买更多的地,收更多的租。

灾荒之年,地主不会因为地价大跌而大幅抛售自己拥有的田地,家有积余的地主甚至会趁着地价大跌之机购置田地,只有那些因生活陷入困境的人才可能低价出售田地以维持生计。想象一下,如果你在灾荒之年以正常年景四折的价格购置了一块田地,几天后你的邻居以三折的价格出售田地,你是否因此受到了损失呢?没有,受损失的是低价贱卖田地的邻居,而不是你,灾荒总会过去,田地的价值还在那里,正常年景价格就会回到正常的水平。

曾被危机笼罩的格力强势崛起

经济的周期性波动、股市里牛市与熊市的轮回,其实与农耕时代荒年与丰年的交替是相似的。只是田地灾后恢复后和灾前产量并无太大变化,而在股票市场,上市公司的业绩可能会出现显著变化,缺乏竞争力的企业在经历危机之后可能会陷入困境,甚至从市场上消失,而具有竞争优势的企业可能会进一步强化其竞争力,危机之后业绩可能会进一步增长。因此,在危机之下,投资者应看清自己股票的价值,持有那些具有显著竞争优势、价值低估的股票,在危机冲击之下,基本面显著恶化、价值高估的股票,应该予以回避,如果手中已经持有这类股票,则应止损出局。

2003年6月初,A股市场还笼罩在SARS疫情的阴影之下,笔者以9元的价格开始买入格力电器(000651,股吧)股票,很快格力电器的股价跌至7.6元,市场上充斥着各种利空消息,有些只是捕风捉影,有些却是真实的利空。一位业内人士曾建议笔者回避空调行业的股票,券商的研报也看淡空调行业,因为生产空调的主要原材料铜的价格飙升,那一年LME铜从每吨1500多美元上涨至2300多美元,在随后的几年里铜价继续飙升,2007年LME铜每吨上涨至8000多美元(见图1)。生产空调的另一种原材料钢材的价格也大幅上涨,空调业面临巨大的成本压力。

图1:2003-2008年LME铜价格走势图

另一方面,家电渠道商经过多轮并购整合后形成了国美、苏宁两大寡头,家电厂家在与渠道商的博弈中处于弱势,产业链利润向渠道商倾斜;在上游原材料成本上升与下游渠道商的挤压下,家电厂家处境艰难,空调行业曾经的老大江苏春兰因连续亏损于2006年戴上了ST的帽子,而格力电器却在困境中不断成长。

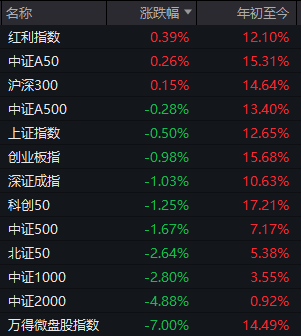

2008年美国次贷危机触发的经济危机席卷全球,在危机深重的2008年4季度,空调行业几乎陷入全行业亏损的困境,美的、海尔在2008年4季度的利润都是负数,而格力电器却依然保持盈利。2008年之后,有关空调行业发展面临天花板的观点不时出现在券商研报中,格力电器由于产品结构单一、以空调为主,常常被市场看空,估值水平也长期处于低位,但这些年格力电器的营收与利润却屡创新高。(见图2)

图2:格力电器2001-2010年营收、利润趋势图 单位:亿元

看清企业价值

做位安静的股东伴其成长

2003年底格力电器收盘价8.86元,在短线交易者看来,这是一笔糟糕的投资,持有大半年,仍然套牢中。但短期价格的波动并不影响投资者的长期收益。长期而言,投资者的收益来源于上市公司通过经营活动为股东创造的价值,那些具有显著竞争优势、盈利能力强的企业能持续为股东创造价值,短期内股价的大幅下跌反而为投资者提供了低价买入的机会。

如果投资者于2003年6月初以9元的价格买入格力电器1万股,总投资9万元,经过历年送转股后,2018年底投资者持有格力电器12.86万股,2018年格力电器每股现金分红2.1元(中期0.6元、末期1.5元),投资者可获得现金分红27万元,一年的现金分红收益是16年前投资额的3倍。如果投资者将历年的现金分红用于再投资,于分红除息日以收盘价买入格力电器股票,2018年分红再投资后,投资者将持有格力电器股票21.55万股;以2020年4月10日格力电器的收盘价53.74元计算,投资者的持股市值为1158万元,是16年前投资额的120多倍。2003年6月初至今,上证综指由1500多点上涨至目前的2800多点,涨幅不到1倍。长期持有格力电器,淡然面对市场上那些年曾发生过的危机以及由此引发的二级市场上格力电器股票价格的涨跌起伏,做一位安静的股东陪伴其成长,就可以超越市场上绝大多数投资者。(见表1、表2)

无论是2003年的SARS疫情,还是2008年的全球经济危机,都没有改变中国经济持续增长的趋势。近年来,中国经济的增速有所回落,但从全球来看,中国经济的增速仍处于较高水平:2016年-2018年中国GDP增速分别为6.8%、6.9%和6.7%,考虑通胀因素的名义GDP的增速分别为8.4%、11.5%和10.5%。

2019年中国GDP是2003年的7.23倍,这是格力电器等优质上市公司过去16年间业绩大幅增长的时代背景,中国经济的持续增长为这些企业提供了巨大的发展空间。

人类的历史就是一部不断与灾难、疫病抗争的历史,面对当前全球大流行的疫病,人类最终能够走过这段艰难的岁月。思想家罗曼·罗兰说:“世界上只有一种真正的英雄主义,那就是在认清生活的真相后依旧热爱生活。”新冠疫情对当前经济的冲击是显而易见的,但我相信,疫情之后,中国经济仍有望恢复持续增长的趋势,一些具有显著竞争优势的上市公司仍然能够穿越周期、随着中国经济的增长而继续成长。

价值投资知易行难,很多投资者在股票价格的涨跌起伏中迷失了自我,陷入追涨杀跌的梦魇。真正的价值投资者,应该在透过跌宕起伏的价格波动表象的迷雾后,依然能够看清价值,心无旁骛、坚守价值。■

(本文刊发于4月11日《红周刊(博客,微博)》)

(注:本文个股仅做举例,不做买入或卖出推荐)

本文首发于微信公众号:红刊财经。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。

(责任编辑:王治强 HF013)