"杨玲认为,新冠疫情虽然扰动了短期的经济复苏节奏,但不会改变产业持续升级和行业持续集中的趋势。对于投资而言,短期扰动往往是难以准确把握的;对于我们来说更有价值的投资线索,就是在纷繁复杂的变化之中,把握那些不变的规律。"

2020年一季度,受全球新冠疫情的影响,国内外许多观点认为全球经济陷入衰退阶段,对此,星石投资总经理杨玲在接受腾讯财经独家对话时表示,疫情对经济的影响确实比较大,但我国目前已经基本控制,复工复产已经在加速推进,各项经济活动也逐步恢复正常,因此她更倾向于认为此次疫情对于经济是一次中短期的事件性冲击。

同时,对于3月27日首次在政治局会议中强调的"引导市场利率下行"的观点,杨玲认为这表明未来降息的步伐有可能会进一步加快。随着通胀制约逐步弱化,中美利差进一步扩大,以及我国国内货币政策工具储备还很充足等因素,都会进一步增加降息的可能。

国内目前的疫情形势基本控制,但是海外疫情扩散情况依旧严峻。由于全球化浪潮中我国经济深受全球产业链体系的影响,杨玲表示目前疫情形势会一定程度上拖累我国外需。

美联储应对疫情危机也采取一系列措施,宽松的力度已经超过了2008年金融危机时期,美股的政策底基本已经可以确认。近来,VIX恐慌指数连续多日下降,杨玲认为,美股最恐慌的阶段已经过去,短期以盘整为主,未来走势取决于能否控制疫情。

3月中旬以来,受到外围市场的影响,A股出现了一段时间的大跌,随着国内疫情基本控制以及复工复产加速推进,A股大概率已经企稳。二季度投资机会将会从科技成长"一枝独秀",到科技、消费、周期"全面开花"。她表示,投资者可重点关注6大行业的投资机会:大众消费与服务、5G产业链、有色、高端装备、新能源产业链、医药生物。

新冠疫情虽然扰动了短期的经济复苏节奏,但不会改变产业持续升级和行业持续集中的趋势。对于投资而言,短期扰动往往是难以准确把握的;对于我们来说更有价值的投资线索,就是在纷繁复杂的变化之中,把握那些不变的规律。

疫情对于经济的影响是短期的事件性冲击

腾讯财经:近期,国内外许多观点认为全球经济陷入衰退,但我们也看到全球央行纷纷采取救助措施,另外,G20峰会也带来5万亿刺激计划,您如何看待全球疫情蔓延对全球经济的影响?

杨玲:从目前的高频数据来看,疫情对于全球经济的影响确实比较大,IMF、世界银行、OECD等国际组织先后下调全球经济增长的展望;美国上周披露的首次申请失业救济金人数创历史地超过300万人;欧洲、日本等主要经济体最新发布的PMI数据也都有比较明显的下行,日本3月制造业PMI录得44.80%,前值为47.80%;欧元区3月制造业PMI录得44.80%,前值为49.20%。

但我们认为这是一次中短期的事件性冲击。参考中国的经验,中国的疫情最先爆发,也最先基本控制;目前复工复产已经在加速推进,各项经济活动也逐步恢复正常:根据最新的统计数据,全国规模以上工业企业复工多数已经完成,疫情最为严重的湖北省复工率也已达到85%;北上广深等重点城市工作日交通拥堵情况也已经恢复到了去年同期95%以上;六大发电集团发电耗煤量也已经基本恢复到了去年同期平均水平。

而且纵向比较来看,2008年金融危机期间,我国的PMI数据从见底到再次回到荣枯线,花了4个月;而此次疫情之后,2月PMI下滑至历史低位,而3月数据就回升到52%,说明此次冲击持续时间可能较短。所以全球来看,随着财政+货币刺激的加码,如果后期疫情得到有效控制,经济大概率也会逐渐恢复。

通胀制约逐步弱化,中美利差进一步扩大

货币政策工具箱的储备充足,政策空间依然很大

腾讯财经:3月27日政治局会议还强调要"引导市场利率下行",这是相关措辞第一次出现在政治局会议上,说明了什么?此外,海外主要经济体无限量提供流动性,为国内货币政策也打开了空间。3月30日人民银行以利率招标方式开展了500亿元7天期逆回购操作,中标利率从2.4%降至2.20%,预计MLF利率将在随后时间下调,接下来我们是否还有较大的降息空间和手段?

杨玲:"引导市场利率下行"的说法,虽然在央行层面已经多次提及,但是在政治局会议层面还是首次提及,表明未来降息的步伐有可能会进一步加快。3月30日,央行开展7天逆回购操作并下调操作利率20bp,已经有所验证(之前降息都是5bp、10bp的下降);我们认为未来进一步下调存款准备金率、通过下调MLF利率引导LPR利率下行都可以期待。

前期中国的货币政策相对克制主要还是通胀方面有所制约,2月CPI虽然有所回落,但是仍在5.2%的高位,后面我们判断在去年通胀高基数的情况下,随着国内猪存栏修复以及国际油价的下跌,未来通胀下行的速度有望进一步加快,预计货币政策的制约也会逐步弱化;届时货币政策发力的空间就会打开。此外,从中外利差的角度来看,随着欧美国家大多进入零利率时代,中美十年期国债利差也已经扩大至190bp左右,也进一步增加了降息的可能。

而且我国国内政策工具储备还很充足,除了传统的降准、降息,创新型的货币政策工具CBS(央票互换工具)、PSL(抵押补充贷款)以及SLF(常备借贷便利)等等也都有空间。

腾讯财经:中国经济深受全球产业链体系的影响,疫情在全球迅速蔓延的同时,是否会增加国内相关产业的输入性风险?

短期内相关产业链可能会面临一定风险,拖累外需,预计二季度扩内需成为主要经济抓手。

从产业链上说,目前全球制造业中间产品贸易中约有20%来自中国大陆,海外疫情的扩散,可能会导致我国外需的被动萎缩:海外疫情国对于我国的中间品和最终产品的需求将会减少;同时我国也难以通过进口获得中间产品完成生产,进口和出口这两条链条相互交织,未来有可能出现负反馈的螺旋上升。

并且,从目前海外疫情扩散的情况来看,当前疫情影响最严重的前十大国家2018年GDP总量占到全球的超过20%,贸易总额超过30%;而中国是疫情较为严重的德国、伊朗、韩国等国家的第一大贸易伙伴;欧元区是我国的第一大贸易伙伴。所以,在海外疫情扩散的情况下,会一定程度上拖累我国外需,因此扩内需将成为接下来刺激经济的主要抓手,预计政策发力程度进一步加大。

目前美股政策底已经基本明确

腾讯财经:疫情在海外的扩散已对海外金融市场造成了几十年未见的冲击和动荡。尽管美联储采取一系列危机应对措施有助于缓解一度非常紧张的流动性压力甚至部分信用风险,美股目前是不是处于一个政策底?市场底是否会在此后将以下探的方式展示出来?

杨玲:美联储在半个月之内,两次意外降息,就将联邦基金目标利率从1.50%-1.75%的区间下调到0%-0.25%的区间(华尔街称之为"打光了子弹");随后开启数量型货币政策工具,不仅开启了无限量QE,还重启了十多年未使用的CPFF(美联储直接购买商业票据),并且快速通过了2万亿美元财政刺激计划,占美国GDP9.3%左右。可以说,此次美联储宽松的力度已经超过了2008年金融危机时期;所以,美股的政策底基本已经可以确认了。

美股最恐慌的阶段已经过去,短期以盘整为主,未来走势取决于能否控制疫情。

目前美国的流动性危机得到了缓解,最恐慌的阶段已经过去:VIX恐慌指数连续多日下降,目前已经从最高的85.5回落到了53.5的水平;另外美元荒的情况已经明显缓解,美元指数也从3月19日102.7的高点下降到了99左右。

短期由于存在不确定性,美股仍以盘整为主,未来走势主要看疫情防控的情况以及确认疫情对美国经济影响的深度和长度;短期来看疫情对美国经济的冲击还是比较大,短期的失业数据飙升,消费也受到了很大打击,所以后续还需跟踪疫情的防控情况。

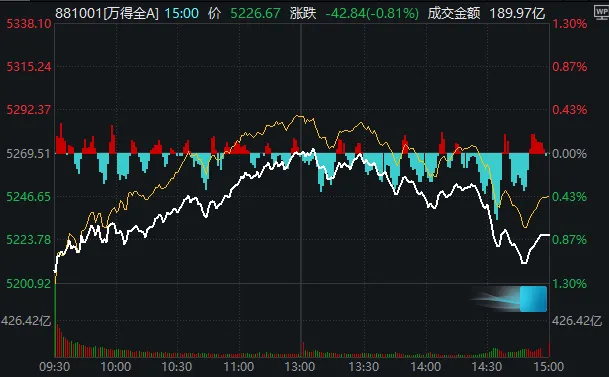

外围对A股的冲击基本结束,A股正在企稳

腾讯财经:3月中旬以来,行情再次大跌,沪指一度触及2650一线,在市场恐慌暴跌之下,不少包括董监高在内的公司股东纷纷开始进场增持,甚至连外资巨头都来掺和一下。目前海外疫情仍在蔓延,当前A股是否已经企稳?

杨玲:A股前面这一段时间的大跌,主要是受到外围市场的影响;目前来看,虽然海外疫情还在扩散,但是海外最恐慌的阶段大概率已经过去,对A股的冲击也已经基本结束,未来A股的走势将越来越回归自身的逻辑。

国内疫情已经基本得到控制,复工复产已经在加速推进,根据最新的统计数据显示,全国规模以上工业企业复工已经基本完成,疫情最为严重的湖北省复工率也已达到85%。而且,国内逆周期调节政策空间充足,具体措施也在持续出台,将会对资本市场提供一定的支撑。所以,我们认为,到了目前这个位置,A股大概率已经企稳。

腾讯财经:目前,一些地方采取了发放消费券或消费补贴的措施,旨在通过引导刺激被抑制的消费,推动形成现实购买力,帮助第三产业尽快渡过难关。那么市场来讲,报复性消费是否会成为好的布局的题材,另外在后疫情时期,还有哪些题材值得去关注,为什么?

对于投资而言,短期扰动往往是难以准确把握的;对于我们来说更有价值的投资线索,就是在纷繁复杂的变化之中,把握那些不变的规律。二季度投资机会从科技成长"一枝独秀"到科技、消费、周期"全面开花"。

站在长期的维度来看,新冠疫情虽然扰动了短期的经济复苏节奏,但不会改变两个大趋势:一是在"工程师红利释放+政策全面升级+研发投入高增"的共同呵护之下,产业持续升级;二是存量经济之下消费、周期各行各业持续集中,马太效应强化。沿着这条路径,我们能够持续挖掘出具备成长性的优质公司。

站在中期的维度来看,国内疫情已经得到有效管控,生产生活不断恢复,随着逆周期调控发力,内需将率先企稳修复。外需受全球疫情影响对经济有一定拖累,但为抵御疫情冲击,全球流动性大幅宽松,也将给资本市场带来支撑。宽松的流动性叠加政策刺激、消费回补、以及持续的产业升级,科技、周期、消费板块都有较好的投资机会。

具体来说,我们重点关注6大行业的投资机会:大众消费与服务、5G产业链、有色、高端装备、新能源产业链、医药生物。

免责声明:本文内容及观点仅供参考,不构成任何投资建议,投资者据此操作,风险自担。股市有风险,入市需谨慎。

本文首发于微信公众号:腾讯证券。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。(责任编辑:王治强 HF013)看全文