图虫创意/供图 吴比较/制图

证券时报记者 潘玉蓉 刘敬元 邓雄鹰

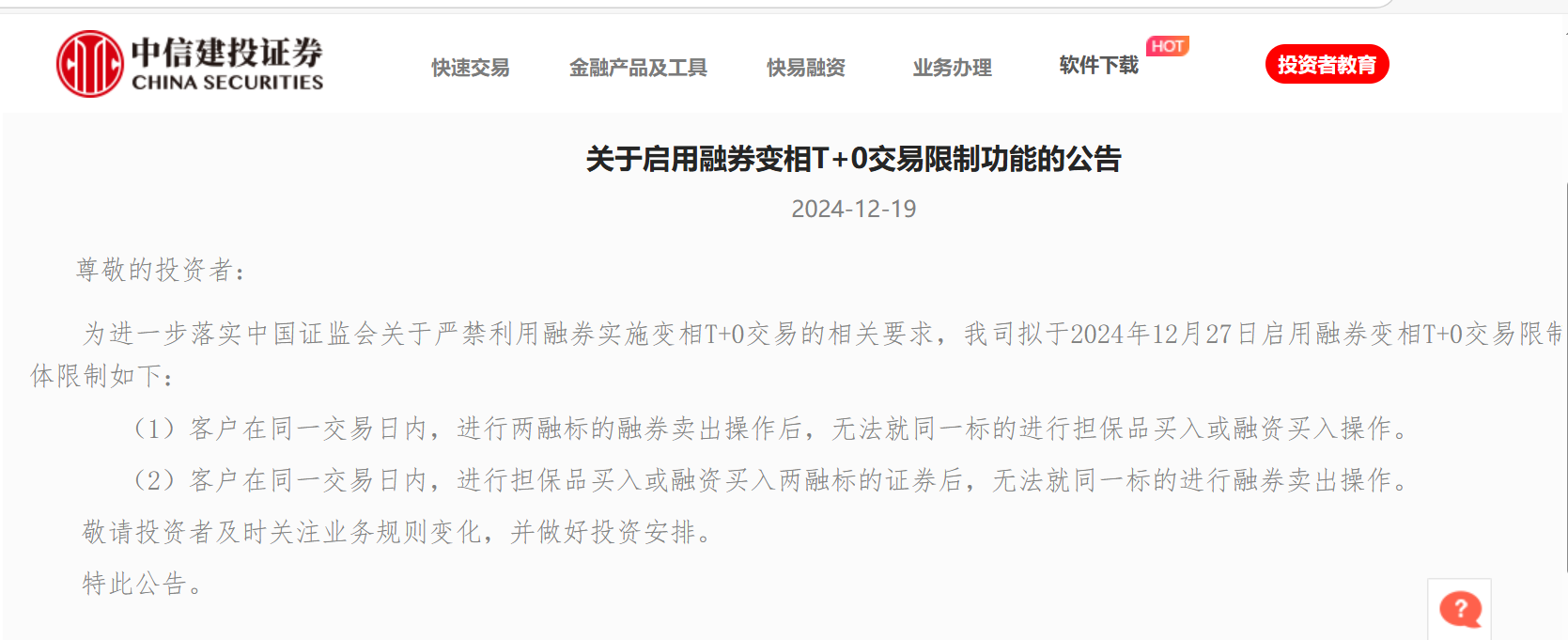

受新冠肺炎疫情影响,全球各类资产波动加大,经济发展未来方向也陷入迷雾。作为穿越周期的长线投资者,保险机构如何看待下跌?当前是否到了价值投资买点?

又到年报季,上市保险公司高管在和投资者的交流中,多有谈及对资本市场的看法。中国人保(601319,股吧)高管透露,近期外围市场震荡带动A股下跌,但人保投资组合回撤小于大盘回撤,一方面是仓位控制得比较好,另一方面是抓住了结构性机会。今年,人保要“抢抓”三个机遇,即市场下行带来的战略机遇、下跌中出现分化的行业性机遇,以及波动带来的战术机遇。

中国人寿认为,对长期资金来说,市场的波动,尤其是巨幅下跌,反而会迎来长期的买点。当前环境下,险资构建高股息组合,降低波动性非常必要。国寿认为,中长期不悲观,短期重要的是控制风险。

新华保险首席执行官、总裁李全则指出,虽然市场大幅波动,但作为长线投资者,要克服恐惧,坚持常识,坚持价值投资。据了解,市场大幅波动期间,新华保险(601336,股吧)仍在逐步建立符合投资标准的头寸。

重视下跌的价值

市场大幅波动时,长线投资者的操作策略往往能给人以启示。长线投资者不会在恐慌中抛售股票,等待股市的下跌是非常值得的。

一位保险机构投资人告诉证券时报记者,外围市场恐慌情绪带动A股下跌,公司在这个时期并没有抛售,而是一直在买。

据中国人寿投资管理中心负责人张涤介绍,疫情之初,该公司就做了系列的压力测试和情景分析,以判断疫情对公司短期业绩的压力和长期配置的影响。其中包括权益市场短期波动对组合的冲击。

她说,无论市场怎么变,国寿始终把握两个原则:一是长期投资、价值投资;二是资产负债有效匹配。在这两个框架下,公司会围绕长期的战略配置,以更灵活的战术配置来解决短期的问题,并且着眼长远。

“在权益投资方面,对长期资金来说,市场的波动,尤其是巨幅下跌,反而会迎来长期的买点。我们对中长期的看法是不悲观的,短期我们要重点防范的是风险。”张涤说。

据了解,股票方面,国寿明确了“核心+卫星”的策略,要持续积累长期的核心资产,构建高股息的组合,降低组合波动性。

“我们今年的权益类投资,要求抢抓三个机遇,不要过分悲观。”中国人保集团董事长缪建民说。他曾经在国寿资管担任董事长,也曾担任保险资管协会首任会长,深谙保险投资的特点。

他说,要抢抓的三个机遇,第一是战略性的机遇。在市场下行的过程中,也许就蕴含着战略性投资的机会。第二,要抢抓行业性机会。在市场动荡的过程中,特别是疫情对不同行业的影响很不一样,所以要加大行业研究,抢抓行业分化带来的机遇。第三是抓住在市场波动过程中存在的战术性机遇。

资管背景出身的李全表示,疫情造成全球利率直线下降,很多资产成为负资产,权益市场也下了一个台阶,这些都是现实的影响。

市场的动荡,对保险公司这样的投资机构,形成负面影响的同时也有正面影响。“随着市场的大幅下跌,风险得到了非常好的释放。”他表示,即使是在市场大幅调整的情况下,还是要克服恐惧,用常识和价值评估来进行投资。他指出,在香港市场金融类如银行、保险类股票,是非常有投资价值的。理由有三:一是港股大型金融机构股票,可以成为债券的替代品,比如中资类的银行和保险公司股息率不少达到6%以上。二是从估值看,这些股票市净率已经非常低。三是即使市场有短期波动的风险,但长期而言,在利率大幅下降乃至趋近零、很多负资产出现时,这类大型机构有较强的抗风险能力。

举牌考量成长性、价值、股息

近期,险资举牌再次进入市场视野。3月18日,太保寿险通过太保资管在香港市场买入锦江资本股份,举牌后占其香港流通股比例约为10.46%。

这是太保今年内第二次举牌锦江资本H股,也是其今年内第三次举牌上市公司。今年以来,保险机构已7次举牌上市公司,其中5次举牌集中于2月19日~3月18日,且全部为H股。

太保总裁傅帆解释,除了上海临港(600848,股吧)是参与定增举牌之外,其他在香港市场的动作其实是一种权益申报,因为各地的监管要求不一致。香港市场如果达到流通股一定比例,比如说5%,而不是总股本的5%,就必须进行一次权益申报,这往往会理解为举牌。从目前来看,公司在香港股票方面的一些投资,在总股本中的占比相对而言还是比较低的。

中国人寿今年连续增持农行H股、中广核电力H股,举牌的具体考虑是什么?如何选择标的股票?

张涤表示,近期在资本市场举牌农行H股、中广核H股,包括此前的太保H股等动作,都是基于国寿长期的战略配置和短期的战略考虑,标的股的选择也基于一系列的标准。根据个股的成长性、价值、股息等系列标准,筛选出符合长期持有要求的龙头股票,再进行配置。“随着市场的调整,尤其是在股市承压的时候,这个策略会更加有效,我们也会更加积极主动地把握长期的配置机会。”

具体到港股,张涤表示,港股市场和全球有很大的联动效应,目前全球疫情还在发酵,国寿也在持续关注,在港股市场更多地是发掘一些个股的价值投资机会。

利率下行加大固收配置压力

疫情给保险投资带来两大方面挑战:一是股市短期波动对投资组合的冲击,二是长期固收配置的挑战。

张涤表示,随着疫情暴发,无风险利率在下行,对于长期投资者来说,意味着固定收益品种的配置存在着一定的挑战。但是,国内的疫情率先得到了控制,货币政策、财政政策已经从防疫开始转向推动复产和经济发展,所以经过一段时间的调整,利率未来还有上升的可能性。

面对利率下行给保险投资带来的挑战,中国平安首席投资官陈德贤表示,平安将通过拉长久期对抗利率周期。

2020年,平安将维持过去所坚持的NII策略即追求净投资收益率。据陈德贤介绍,2012年以前,平安利息收入部分只占投资收益48%,但到去年占比升高到72%。NII策略的实施,为资产构建安全垫,还可以降低投资收益的波动性。据透露,投资收益波动性指标方面,过去该公司的波动率大概是9%,目前已经降到2%。

太保认为,债券利率下行压力很大,但从保险资金特性来说,对安全性与可预期收益的追求是主要目标,所以该公司还是会坚持较大比例配置固收产品,不会通过信用风险下沉来盲目追求高收益。

太保总裁傅帆还透露,提高投资收益的另外一个手段就是增加另类投资,也就是围绕保险主业特别是健康养老产业布局直投项目和相关产业基金,以此来支持保险主业的发展,同时实现良好的投资收益率。

(责任编辑:李显杰 )