3月30日,工商银行(SH601398,股价4.52元,市值1.61万亿)公布了2022年经营情况。2022年年报显示,2022年末,工行总资产约39.6万亿元,比上年末增加4.4万亿元,增长12.6%。其中,客户贷款及垫款总额约23.21万亿元,增加2.5万亿元,增长12.3%;投资约10.52万亿元,增加1.27万亿元,增长13.7%。

报告期内,该行实现归属于母公司股东的净利润3604.83亿元,同比增长3.5%;实现营业收入9179.89亿元,同比下降2.6%。

年报显示,2022年该行实现非利息收入2243.02亿元,比上年减少277.8亿元,下降11%。其中,手续费及佣金净收入1292.65亿元,减少37.59亿元,下降2.8%;其他非利息收益950.37亿元,减少240.21亿元,下降20.2%。

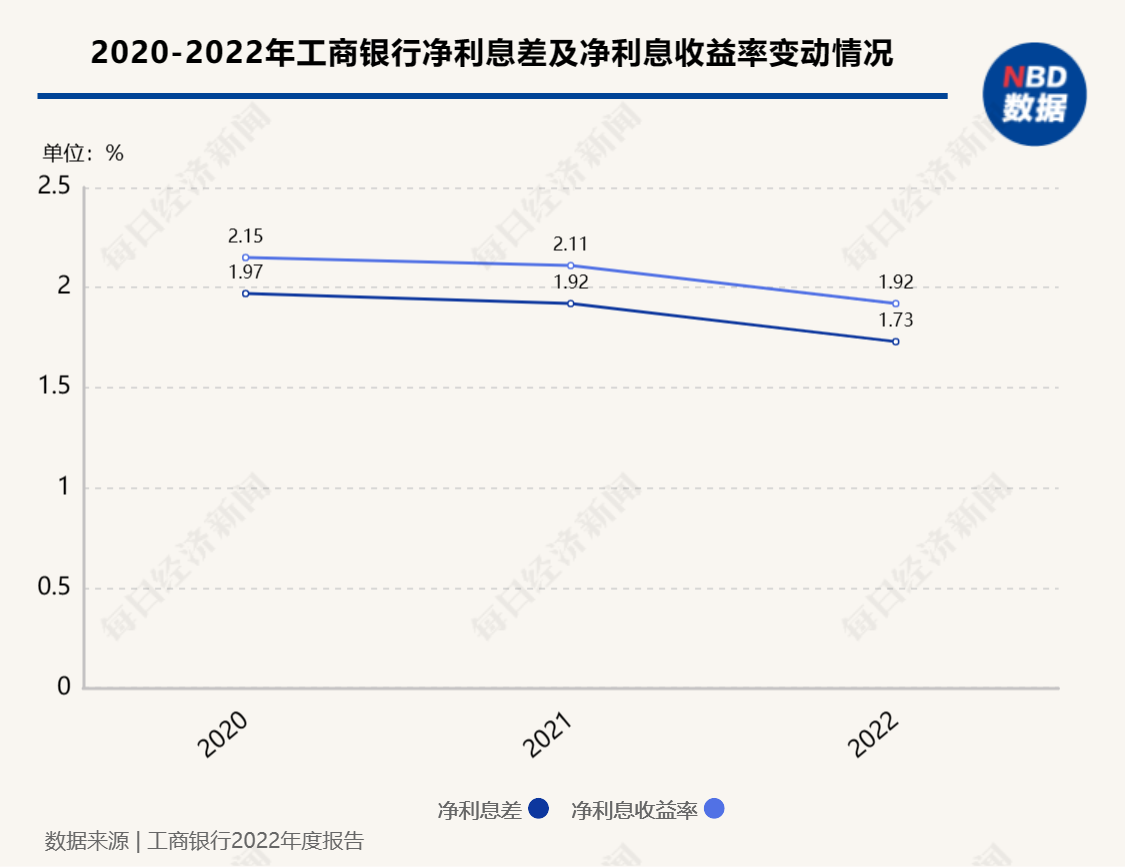

据悉,2019-2021年,该行平均总资产回报率(ROA)保持在1%以上,加权平均权益回报率(ROE)保持在12%左右,均处于较优水平;净利息收益率(NIM)均保持在2.1%以上。2022年ROA、ROE分别为0.97%、11.43%;NIM1.92%,盈利能力与回报水平保持在同业可比区间。根据董事会建议,工商银行2022年度普通股预计派息总额为1082亿元人民币,即每10股税前分红3.035元人民币。

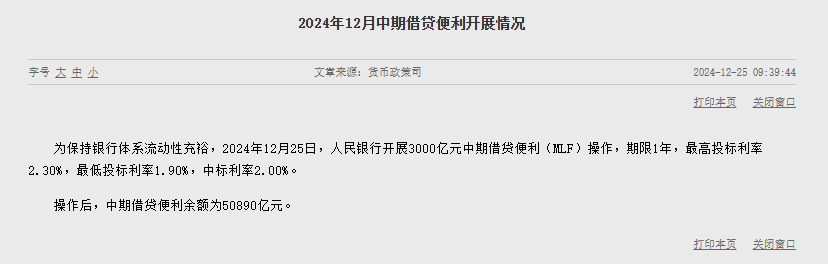

值得注意的是,报告期内,该行净利息差和净利息收益率分别为1.73%和1.92%,比上年均下降19个基点。对此,工行表示,主要是支持实体经济力度不断加大,贷款市场报价利率(LPR)多次下调,贷款收益率持续下行,存款定期化使得存款平均付息率上升所致。

贷款投放上,2022年,工行制造业、绿色、科创、普惠、涉农等领域的贷款规模保持领先,贷款增速高于全行贷款增速。其中,制造业贷款余额突破3万亿元;绿色贷款余额近4万亿元,保持市场领先。普惠贷款增速超过40%。

资产质量方面,截至报告期末,该行不良贷款3211.70亿元,增加277.41亿元,不良贷款率1.38%,下降0.04个百分点,连续8个季度保持下降趋势。资本充足率达到19%以上,拨备覆盖率稳定在200%左右,资产拨备余额近8000亿元。

工行表示,该行扎实推进信用风险管理体系建设,强化一道防线风险管理职责,全面推行风险官制度。不良贷款率稳中有降;逾期贷款率1.22%,比年初下降0.01个百分点;逾期贷款与不良贷款的“剪刀差”连续11个季度为负。同时,综合运用多种处置方式,加大不良资产处置力度,全年清收处置转化不良贷款1700多亿元,整体资产更加清晰、洁净。

封面图片来源:每经记者 张建 摄