11月25日,人社部宣布,个人养老金制度启动实施,并公布了包括北京、上海、广州、西安、成都等36个先行城市或地区名单。随后,首批获得个人养老金业务资格的金融机构也纷纷宣布个人养老金业务正式上线。

简而言之,个人养老金是政府政策支持、个人自愿参加、市场化运营的补充养老保险制度,参加基本养老保险的劳动者都可以参加。

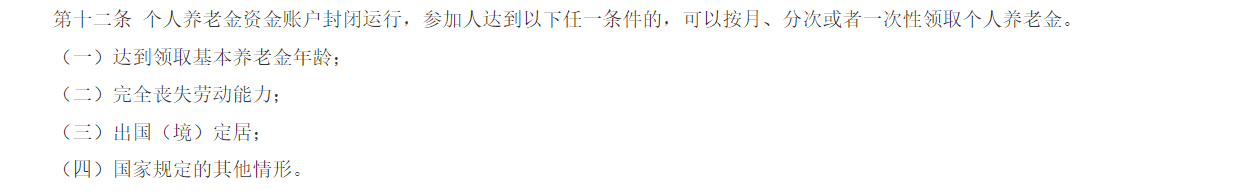

参加人首先需要开立个人养老金账户,每年可缴纳最多12000元,根据实际缴存资金规模享受对应额度的税收优惠。同时,参加人可以自愿将账户资金进行投资,实现资产增值。当达到领取基本养老金年龄或国家规定的其他情形时,可以申请按月、分次或一次性领取个人养老金。

参加人可以按月、分次或者一次性领取个人养老金的条件

资料来源:《个人养老金实施办法》

那么,个人养老金的账户如何开立?能投资哪些产品?每年能节省多少税?本文带你一一解答。

如何开立账户?

每位参加人都需要开设两个账户——个人养老金账户、个人养老金资金账户,前者是政府端信息账户,后者是银行端资金账户,并且这两个账户是相互对应的。

其中,个人养老金账户用于登记、管理个人身份信息,并与基本养老保险关系关联,记录个人养老金缴费、投资、领取、抵扣和缴纳个人所得税等信息。

而个人养老金资金账户则与个人养老金账户绑定,用于个人养老金资金缴存、个人养老金产品投资、个人养老金支付、个人所得税税款支付等事宜。

从账户的开设渠道来看,个人养老金账户可通过全国统一线上服务入口(包括国家社会保险公共服务平台、全国人力资源和社会保障政务服务平台、电子社保卡、掌上12333 APP等)或者商业银行渠道,在个人养老金信息管理服务平台(简称“信息平台”)开立。

而个人养老金资金账户需要在商业银行开设,作为特殊专用资金账户,参照个人人民币银行结算账户项下Ⅱ类户进行管理。

在实际操作中,经协议约定,参加人可在银行一次性开立上述两个账户,线上线下均可办理,并且流程非常便捷。

记者体验了某国有大行的整套开户流程。扫描该行小程序进入办理页面,可以看到个人养老金账户的介绍,点击预约开户后会显示该行《个人养老金资金账户管理协议》,之后上传身份证正反面照片并人脸识别认证,绑定一张个人银行卡,便开立成功。整个过程大约1分钟。

同时,记者注意到,参加人在选择某一家银行开立个人养老金资金账户时,并不是必须绑定同一家银行的Ⅰ类借记卡。

记者咨询工行客服了解到,无论是否有该行卡或账户、社保卡是否在该行,均可在该行开立个人养老金资金账户。

类似地,农行个人养老金资金账户线上开立时,准备有效身份证和六大国有商业银行任意一张Ⅰ类借记卡即可。

值得一提的是,个人养老金账户、个人养老金资金账户都具有“唯一性”。一方面,个人养老金账户是终身唯一的;另一方面,每个人在同一时期仅可选择一家银行开立一个个人养老金资金账户。这也直接引发了近期各家银行的开户“争夺战”,并且纷纷针对成功开户的客户送上立减金、抽红包等花式福利。

就个人养老金资金账户而言,虽然有且只能有一个,但也是可以变更的。

在办理个人养老金资金账户变更时,参加人向原商业银行提出,经信息平台确认后,在新商业银行开立新的个人养老金资金账户。变更后,相关银行按照参加人的要求和业务规则,办理原账户内资金划转及所持有个人养老金产品转移等手续。

能投资什么产品?

在达到国家规定的领取条件前,个人养老金资金账户封闭运行,不得提前支取。当然,在此期间,我们缴纳进去的钱能投资什么产品?

一方面,《个人养老金实施办法》规定,个人养老金资金账户内未进行投资的资金,按照商业银行与个人约定的存款利率及计息方式计算利息。

另一方面,参加人也可以自主决定个人养老金资金账户的投资计划,包括个人养老金产品的投资品种、投资金额等。

具体来看,账户里的资金可以购买符合规定的储蓄存款、理财产品、商业养老保险、公募基金等个人养老金产品。目前,除了专属理财产品外,特定养老储蓄、养老保险和公募基金三类产品已陆续上市发售。

储蓄存款方面,参加人仅可购买其本人资金账户开户行所发行的储蓄产品。另外,目前颇受市场关注且正在五个城市中试点的特定养老储蓄,也可纳入个人养老金产品范围,由参加人通过资金账户购买。

记者了解到,11月下旬起工行已发行了特定养老储蓄产品,涵盖5年、10年、15年、20年四个期限,且利率相较于普通定期存款更具有吸引力,目前该行普通5年期整存整取挂牌利率为2.65%,而特定养老储蓄5年期利率最高能到4%。

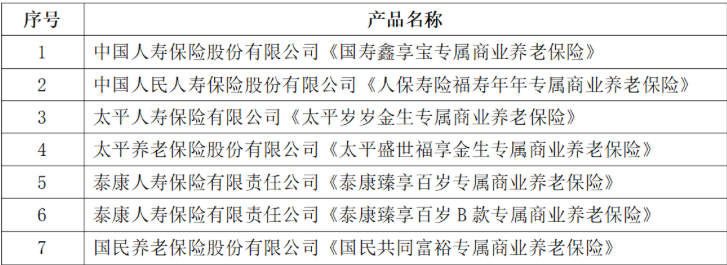

个人养老金保险产品方面,包括年金保险、两全保险,以及银保监会认定的其他产品。目前,6家机构的7只个人养老金保险产品首批出炉,均为专属商业养老保险产品。

个人养老金保险产品名单

资料来源:中国银保信官网

专属商业养老保险采取积累期“保证+浮动”收益模式,提供进取、稳健两种不同投资组合。记者注意到,上述7款产品中有4款运行时间已超1年,且2021年实际结算利率也均超出了各自的保障利率。

比如,泰康臻享百岁“稳健型”和“进取型”投资组合2021年折合年化结算利率分别为6%和6.1%;人保寿险福寿年年“稳健型”和“进取型”2021年结算利率分别为5%和5.3%;国寿鑫享宝两类组合实际结算利率分别4%和5%;太平岁岁金生两类组合实际结算利率分别为4.5%和5.35%。

个人养老金公募基金方面,目前40家公募机构旗下129只养老目标基金被纳入个人养老金基金目录,且首批产品已于11月28日正式开卖。

值得一提的是,同样是买基金,用个人养老金账户来买更便宜。据悉,首批Y类份额养老基金针对管理费、托管费等实施费率优惠,多数产品亮出5折优惠,投资成本更为低廉。

记者根据choice数据统计,截至11月29日市场上养老FOF基金规模约947亿元。从最近六个月的总回报率来看,在188只有业绩数据的FOF中,53%的产品实现正回报,均值在1%左右。不过若拉长时间线,从最近三年的总回报率来看,有业绩数据的69只产品几乎都实现了正回报,三年总回报的均值约为20%。

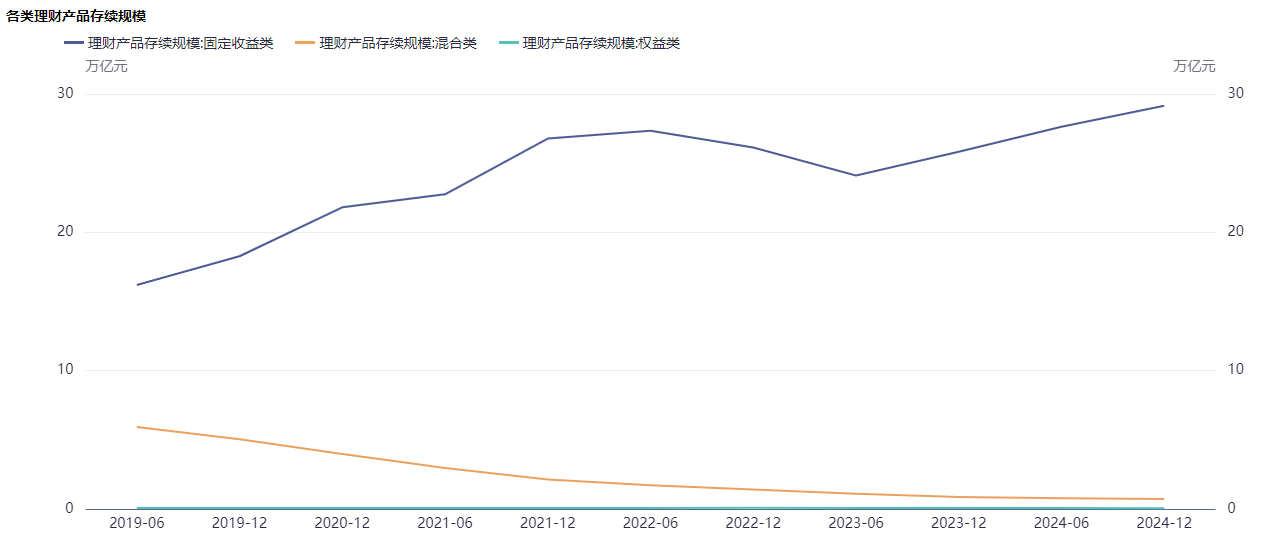

个人养老金理财产品方面,监管要求此类产品应具备运作安全、成熟稳定、标的规范、侧重长期保值等特征。

虽然目前暂未发布个人养老金专属的理财产品名单,但我们可以从已有的一般养老理财产品运行情况进行参考。普益标准数据统计,截至今年11月9日,10家理财机构共计发行养老理财产品49只(不含子份额),除正在发行中的兴银理财的1只产品外,48只产品的初始募集规模合计高达949.01亿元。所有养老理财产品2022年三季度的平均年化收益率为4.48%。但由于四季度以来股市震荡,截至目前四季度养老理财产品的平均年化收益率下行到2.55%左右。

需要注意的是,尽管个人养老金产品以稳健为主,但并不代表收益有保障或承诺。理财、基金产品名称中含有“养老”字样,也依然有发生亏损的可能性,需要谨慎投资。

能节省多少个税?

对于个人来说,自掏腰包缴存个人养老金,还有个不得不提的好处,就是享受税收优惠,这也是政策支持的主要体现。那么,究竟能节省多少税?

根据规定,参加人每年缴纳个人养老金额度上限为12000元,实际缴存的资金予以税前扣除,投资收益暂不征税,领取收入的实际税负由7.5%降为3%。

简单来说,个人养老金采用的是递延纳税,投资时不纳税,领取时才按照3%的税率纳税。

我们为了更加直观地理解,假设每年顶格缴纳个人养老金12000元,30年后达到退休年龄开始每月领取1000元,则领取时每年共缴税12*1000*3%=360元,按照目前某银行5年期定期存款挂牌利率2.65%折现,那么2022年实际节税金额可参考下表:

(注:由于个人社保、专项扣除等情况存在差异,此处以每月应纳税所得额进行计算;每月应纳税所得额=每月税前收入-5000元-专项扣除-专项附加扣除-依法确定的其他扣除)

举例来看,李先生30岁,将于60岁退休。2022年每月税前收入25000元,五险一金个人缴纳部分4375元,无其他专项附加扣除。因此每月应纳税所得额为15625元,全年应交税20580元。2022年缴纳个人养老金12000元后,这笔资金予以税前扣除,李先生当年缴税金额为18180元,可少交2400元。60岁时李先生开始逐月支取当年的投资收益,每年需补个税360元,折现到2022年为164.26元,实际2022年节税2235.74元。

从上面的图表可以看到,由于个税征收阶梯税率,在到达领取期限每月领取金额一致的情况下,收入越高的人群使用的税率越高,投资个人养老金节税的金额也越高。每月应纳税所得额超过8万元(全年应纳税所得额超过96万元)的人群,节税金额最高,年度实际节税达5235.74元。

另外,达到起征点且每月应纳税所得额不超过3000元(全年应纳税所得额不超过36000元)的人群,虽然个人养老金无论是否缴存,都适用3%的税率,但考虑到时间价值,税优政策同样具备吸引力。