又一家生物试剂企业翌圣生物科技(上海)股份有限公司(以下简称翌圣生物)正冲击科创板IPO。《每日经济新闻》记者注意到,翌圣生物在2021年下半年连续进行了三轮增资,且大部分增资股东为私募基金,而翌圣生物的估值在短短半年间也从17.52亿元大幅跳升至67.46亿元。

值得一提的是,经记者查询,翌圣生物上述三轮增资的股东信息在国家企业信用信息公示系统中并未公示。

此外,尽管号称拥有6大核心技术平台,多项技术和产品性能达到行业先进水平,以及是国内少数同时覆盖三大品类生物试剂研发和生产的企业,但翌圣生物作为生物试剂核心原料的酶和抗体原料并未实现完全自给,其蛋白类生物试剂在报告期内(即2019年至2021年)主要依赖代理品牌产品的销售,而翌圣生物的“首席科学家”也实则与公司并无劳动关系。

工商系统无法查询到三轮定增股东信息,估值已超越近岸蛋白

招股书显示,翌圣生物在2021年5月变更为股份有限公司,随后在2021年7月至2021年12月短短半年内连续进行了3轮增资,其中大部分增资股东为私募基金,而多家上市公司也借此间接入股了翌圣生物。

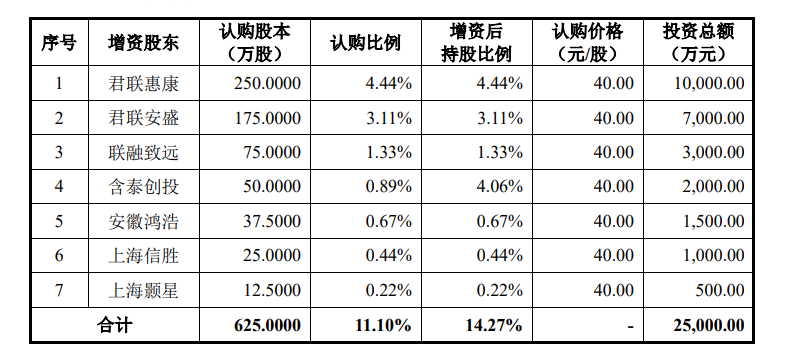

在2021年7月的第一轮增资中,君联惠康、君联安盛、联融致远等7家机构总共向翌圣生物投资2.5亿元,获得翌圣生物增资后14.27%的股份。以此计算,翌圣生物的投后估值为17.52亿元。

图片来源:翌圣生物招股书

增资股东中,君联惠康和君联安盛均是受君联资本控制和管理的私募基金,并委派了君联资本联席首席投资官、董事总经理王俊峰作为代表,担任了翌圣生物的董事。联想控股(HK03396,股价7.33港元,市值172.71亿港元)通过全资子公司西藏联科投资有限公司以及全资孙公司北京联融志道资产管理有限公司(以下简称联融志道)持股的联融致远投资,同时联融志道还担任联融致远的执行事务合伙人。

值得一提的是,君联惠康在增资翌圣生物后,于2022年1月完成了新一轮的募资,中红医疗(SZ300981,股价19.90元,市值59.70亿元)、康龙化成(SZ300759,股价70.55元,市值840.30亿元)、联想控股、科瑞技术(SZ002957,股价17.80元,市值73.12亿元)、键凯科技(SH688356,股价179.20元,市值108.04亿元)等多家上市公司认购了君联惠康的基金份额。

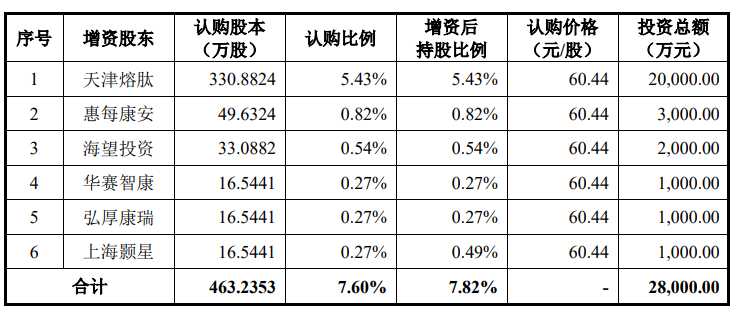

在2021年9月的翌圣生物第二轮增资中,天津熔肽、惠每康安、海望投资等6家机构总共向翌圣生物投资2.8亿元,获得翌圣生物增资后7.82%的股份。以此计算,翌圣生物的投后估值为35.81亿元。

图片来源:翌圣生物招股书

增资股东中,厦门源峰股权投资基金合伙企业(有限合伙,以下简称厦门源峰)持有天津熔肽84.96%的持股份额,而三一重工(SH600031,股价15.27元,市值1297亿元)、新华保险(SH601336,股价25.67元,市值800.79亿元)、华大基因(SZ300676,股价58.54元,市值242.31亿元)、昭衍新药(SH603127,股价64.75元,市值346.53亿元)均是厦门源峰的合伙人股东。

在2021年11月的翌圣生物第三轮增资中,合立元新、张科禾润等5家机构总共向翌圣生物投资2.55亿元,获得翌圣生物增资后3.78%的股份。以此计算,翌圣生物的投后估值为67.46亿元。增资股东中,合立元新在入股翌圣生物后也于2022年3月3日发生了投资人变更。

图片来源:翌圣生物招股书

翌圣生物在招股书中还特意说明,在上述三轮增资完成后,在2021年7月16日、9月8日和12月23日,翌圣生物均分别取得了更新后的《营业执照》。

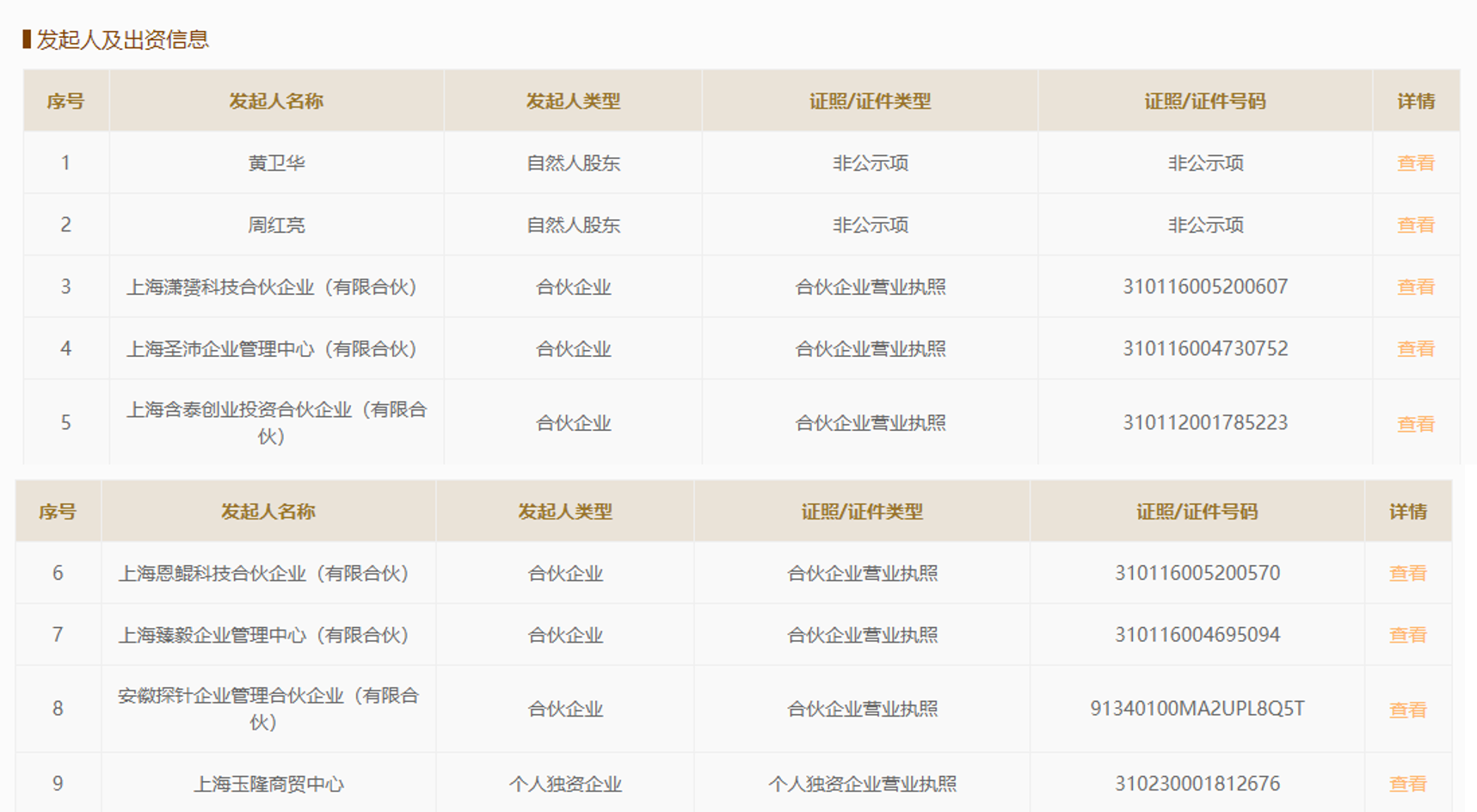

不过,记者注意到,11月7日,记者在国家企业信用信息公示系统中查询翌圣生物的出资信息,并未包含上述三轮增资的投资方。对此,《每日经济新闻》记者于11月7日向翌圣生物发去采访函,并致电翌圣生物,但截至发稿时间,尚未收到对方回复。

11月7日,记者在国家企业信用信息公示系统中查询到翌圣生物的出资信息。

图片来源:国家企业信用信息公示系统

此外,在短短半年内,翌圣生物的估值就从17.52亿元升至67.46亿元,实现了三级跳,且最新估值已超过近岸蛋白(SH688137,股价95.34元,市值66.91亿元)市值。

那么,翌圣生物与近岸蛋白业绩相比如何呢?

从业绩来看,2019年至2021年各年度,翌圣生物的归母净利润分别为180.58万元、5296.89万元和1.01亿元,近岸蛋白的归母净利润分别为-849.83万元、8304.63万元和1.49亿元;翌圣生物的毛利率分别为55.43%、68.72%和75.75%,同样低于近岸蛋白的71.67%、89.32%和87.72%。

翌圣生物业务以生物试剂产品销售为主,但在近年发展迅速的mRNA疫苗核心酶原料业务市场,根据Frost Sullivan的统计数据,2021年近岸蛋白在中国mRNA疫苗核心酶原料及试剂市场的份额为39.8%,仅次于赛默飞的40%,而翌圣生物则仅有0.9%的市场份额。

蛋白类试剂收入在报告期内主要来自代理品牌产品销售

翌圣生物主要从事分子类、蛋白类和细胞类生物试剂的研发、生产与销售,并且号称是国内少数同时覆盖三大品类生物试剂研发和生产的企业。

招股书显示,Frost Sullivan统计数据显示,2021年翌圣生物在中国生物试剂科研机构用户市场占有率位列国产厂商第二位,仅次于诺维赞(SH688105,股价68.75元,市值275亿元)。在技术水平方面,翌圣生物表示,其拥有6大核心技术平台,且多项技术处于行业中先进或者领先的位置,研发生产的多项产品性能达到行业先进水平。

不过,在此前交易所给翌圣生物的首轮审核问询函中,翌圣生物的核心技术情况还是被给予了重点关注。

首先,翌圣生物采购的化学试剂、酶占报告期各期原辅料采购金额的约80%,翌圣生物将上述外购原料与自产原料混合后配制成母液用以生产生物试剂。对此,翌圣生物回复称,部分外购的作为生物试剂核心原料的酶和抗体原料主要供研发和小批量产品生产需求使用,用量较少,自产的酶和抗体原料为翌圣生物主要产品的核心原料,用量较大;且公司产品性能和质量不存在对外购原材料的依赖,2022年上半年,翌圣生物核心酶原料的自给率已经达到82.19%,抗体的自给率达到99.95%。

与此同时,2019年至2021年,翌圣生物的代理品牌收入占公司生物试剂销售收入的比例分别为35.08%、17.94%和12.93%。

其中,翌圣生物的蛋白类生物试剂包括抗体和重组蛋白两种产品,在报告期内,其抗体产品收入主要是来自于对Abcam代理品牌产品的销售,其重组蛋白产品收入主要是来自于对义翘神州(SZ301047,股价109.9元,市值141.99亿元)代理品牌产品的销售。

值得一提的是,2019年至2022年上半年,翌圣生物的自有品牌重组蛋白销售收入分别为35.62万元、46.63万元、67.78万元和37.49万元,一直远低于代理品牌重组蛋白销售收入,后者分别为317.44万元、570.32万元、685.85万元和218.34万元。

在抗体方面,2019年至2021年各年度,翌圣生物的自有品牌的销售收入分别为87.83万元、593.10万元和518.53万元,同样远低于代理品牌销售收入的1813.86万元、1765.02万元和2111.24万元,但翌圣生物的自有品牌销售收入在2022年上半年突然大幅猛增至3377万元,实现了对代理品牌销售收入716.17万元的超越。

那么,自有品牌抗体销售收入在2022年上半年实现大幅增长原因何在?是否与新冠有关?翌圣生物方面同样未对记者的采访予以回复。

此外,滕以刚以技术顾问的身份,通过员工持股平台间接持有翌圣生物1.57%的股权,在持股平台中的持股比例仅次于翌圣生物董事长黄卫华和董事、副总经理宋东亮。而在公开场合,滕以刚则以翌圣生物首席科学家的身份示人。

对此,翌圣生物在对交易所的问询函回复中才坦承,滕以刚自2018年7月开始就担任了翌圣生物技术顾问一职,同时翌圣生物也给予了滕以刚“首席科学家”的荣誉头衔。而同时,滕以刚又一直是力鑫药业签署了劳务合同的正式员工,因此滕以刚一直未与翌圣生物建立劳动关系,这一状况将持续到力鑫药业与滕以刚劳动合同到期的2023年12月。