重庆西山科技股份有限公司(以下简称“西山科技”)在冲击科创板IPO。

记者注意到,西山科技报告期内(2019年至2021年)净利润的逐年增长,一定程度上得益于期间费用率的大幅下降。尤其是在2020年,西山科技因大幅裁减销售人员而使得销售费用率从2019年的66.74%下降至30.30%,而西山科技当年却也录得了54.40%的营收同比增长。

此外,有意思的是,西山科技实控人郭毅军在2021年2月和5月以14.72元/股的价格受让了西山科技373.57万股股份。也是在2021年5月,郭毅军又以28.50元/股的价格转让了西山科技192.98万股股份。转手之间,郭毅军可谓收益不少。

大幅裁减销售人员,仍录得营收同比增长54.40%

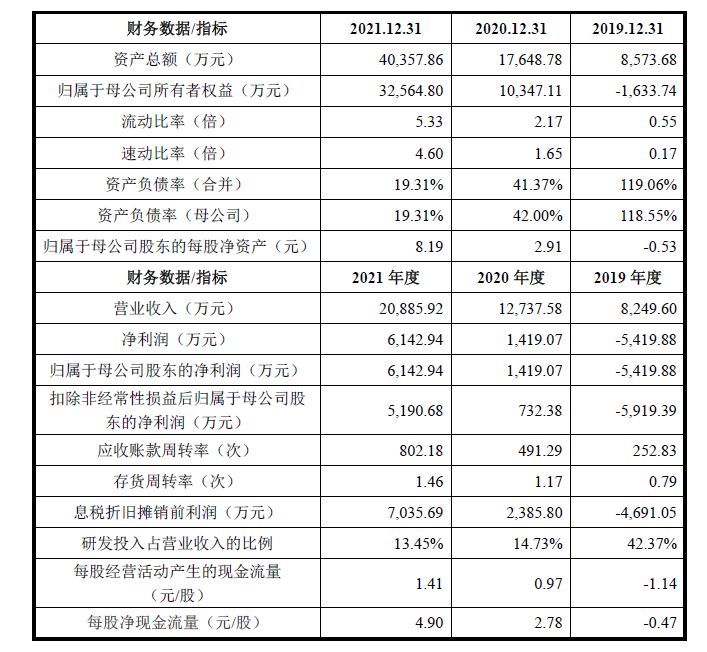

招股书(申报稿)显示,2019年至2021年,西山科技的营业收入分别为8249.60万元、12737.58万元和20885.92万元,扣非后归母净利润分别为-5919.39万元、732.38万元和5190.68万元。

图片来源:招股书截图

也就是说,西山科技在2019年曾一度为亏损状态,随着报告期内业绩快速增长,才实现了扭亏为盈。

事实上,在2019年,西山科技还一度处于“资不抵债”状态。截至2019年末,西山科技的资产负债率和流动比率分别为119.06%和0.55倍,其归属于母公司股东的每股净资产为-0.53元。

记者注意到,西山科技在2020年和2021年净利润的扭亏,期间费用率的下降是非常重要的因素。西山科技的期间费用率从2019年的129.34%,大幅下滑至2020年的59.87%以及2021年的46.09%。

其中,西山科技2019年的销售费用为5505.70万元,占当期营收的66.74%。到了2020年,西山科技的销售费用下降至3859.48万元,对当期营收的占比下降至30.30%。

对此,西山科技解释称,这是由于公司从2018年开始实施扩大销售队伍、深耕终端医院的营销策略,将销售人员布局至临床一线,前述策略导致销售人员规模快速扩大。但人员规模扩张未达到预期效果,公司于2019年下半年开始逐步调整前述销售策略,并大幅裁减销售人员规模,从而导致销售人员薪酬支出在2020年大幅减少。

不过,为何在销售人员大幅减少的情况下,西山科技2020年的销售收入反而逆势大幅增长54.40%?7月20日,西山科技在回复《每日经济新闻》记者的邮件采访时回应称:“我司2020年营业收入增长主要来源于新产品和一次性耗材的收入。”

左手低价受让、右手高价转让股份为哪般?

西山科技主要从事手术动力装置的研发、生产、销售,主要产品包括手术动力装置整机、耗材及配件等,产品主要应用于神经外科、耳鼻喉科、骨科、乳腺外科等多个临床科室,并已销售至近千家三甲医院,号称我国手术动力装置领域领军企业之一。

2015年底,西山科技曾挂牌新三板,但后续又在2018年从新三板“摘牌”。

在新三板“摘牌”之后,西山科技自2020年以来进行了5轮增资。

第一轮增资发生在2020年10月,是由西山科技员工持股平台以6元/股的低价进行的增资。随后在2020年12月,多位外来投资方以25.30元/股的价格向西山科技进行了增资,彼时西山科技投前整体估值为8亿元。而到了最后一轮增资时的2021年10月,西山科技的增资价格上升至48.77元/股,其投前整体估值也达到18亿元,是一年前的一倍多。

值得一提的是,在2021年2月和5月,重庆汉能、北京汉能、北京信怡将持有的西山科技373.57万股股份转让给了公司实控人郭毅军,转让价格为14.72元/股,交易对价为5500万元,这一转让价格甚至低于前述2020年12月的增资价格(25.30元/股)。对此,西山科技在招股书中进行了解释,包括重庆汉能、北京汉能、北京信怡有资金回收期限要求,且西山科技未上市,流动性受限等原因。

不过,同样在2021年5月,郭毅军随手又将持有的西山科技192.98万股股份转让给了永修观由、嘉兴观由、嘉兴元徕,转让价格为28.50元/股,交易对价同样刚好是5500万元。

对此,西山科技回应称,2021年5月,郭毅军转让股权给永修观由、嘉兴观由、嘉兴元徕时分别签订了《投资协议》及相关补充协议,双方协商约定转让价格为28.50元/股,所以价格有所差异。