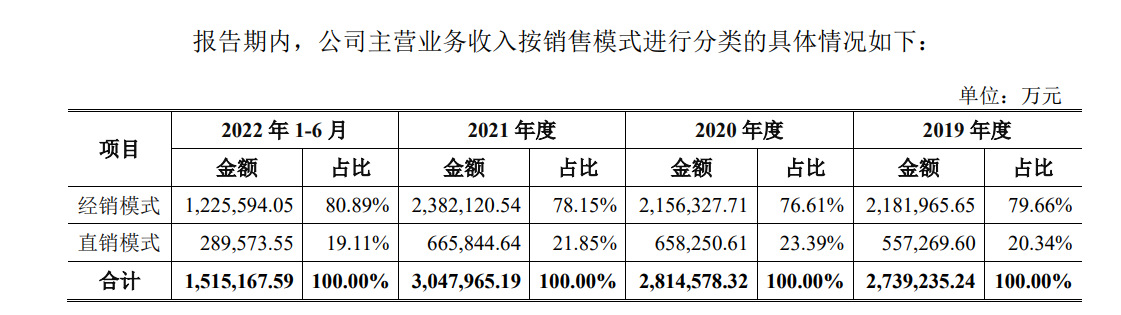

4月23日晚间,张裕公开了2019年年度报告,收入出现一定萎缩势头,但是,净利保持增长,而主业净利却在下滑。

公告显示,2019年,张裕实现营业收入约为50.31亿元,与去年51.42亿元相比,下滑2.16%;归属于上市公司股东的净利润接近11.3亿元,相较于2018年10.43亿元,增长8.35%;归属于上市公司股东的扣除非经常性损益的净利润约为8.92亿元,同比下滑7.6%左右。

然而,张裕方面指出,面对诸多不利因素,公司坚持以市场为中心,坚持“聚焦中高端、聚焦高品质、聚焦大单品”的发展战略和“向终端要销量、向培育消费者要增长”的营销理念不动摇,努力促进产品销售,取得了较好效果。

分产品来看,2019年,张裕旗下葡萄酒、白兰地分别贡献营业收入约为38.34亿和10.72亿元,前者同比下滑4%,后者同比增长7%左右;若从毛利率角度来看,张裕旗下各个产品都在下滑之中,这并非一个好兆头。

“葡萄酒行业整体持续萎缩,这就给张裕主业带来了很大的挑战,”一位证券从业人士告诉《五谷财经》,虽然张裕旗下白兰地在增长之中,但是,收入占比不高,且消费人群属于小众,很难扭转张裕的困局。

中金公司也在研报中表示,张裕当前聚焦三大板块业务,即国产葡萄酒、进口葡萄酒和白兰地,并持续推进每一板块的产品、营销、生产运营体系调整,公司基本面短期难见明显向上趋势,报表端承压。

2019年,受我国经济增速放缓和中美贸易摩擦导致的不确定性增加等多种因素影响,国内葡萄酒市场竞争非常激烈,进口葡萄酒和国产葡萄酒销量延续了2018年“双下降”趋势,部分葡萄酒生产经营企业陷入困境。

以中葡股份(股票代码“*ST中葡”)为例,2019年前三季度,营业收入约为1.65亿元,与去年同期2.84亿元相比,降幅在42%左右。

而通葡股份则直接发布了2019年年度业绩预亏公告,2019年度预计实现归属于上市公司股东的净利润约为-2500万元至-4500万元。

至于2019年度亏损的主要原因,通葡股份方面表示,一是受进口葡萄酒的影响,国产葡萄酒仍处于低迷期,碎片化严重、购买力下降、厂商低价去库存、产品供大于求的问题在2019年集中显现,公司为适应市场变化,重新梳理产品结构,实现产品精准定位,实现产品更新换代,对原存货中预期销售不佳、临近保质期以及长期滞销的产品及相关包装材料计提跌价准备;二是公司近两年葡萄原料及包装材料的采购成本上升幅度较大,使公司葡萄酒销售毛利率下降。

与通葡股份一样,威龙股份(股票代码“*ST威龙”)也发布了2019年年度业绩预亏公告,预计2019年度归属于上市公司股东的净利润-2300万元到-2800万元。

对此,威龙股份方面指出,2019年受进口葡萄酒持续冲击国内市场、国内市场竞争加剧等诸多因素的影响,公司销售收入持续下降;特别是四季度由于受公司控股股东违规担保事件以及公司被实施其他风险警示的影响,销售收入大幅下滑,虽然公司积极应对面临的销售困境,采取加大促销力度,增加市场投入等相关营销措施,但公司第四季度销售收入较上年同期仍出现较大幅度下降,导致公司2019年度净利润出现亏损。

信达证券2019年7月发布的研报表示,中国的葡萄酒消费量5年来首次下滑,进口端市场也遭遇收缩。

不过,张裕方面似乎没有那么悲观,其在2019年年度报告中指出,公司所处的葡萄酒行业尚处于成长期,虽然短期内受各种因素影响,市场竞争激烈,葡萄酒消费量暂时出现下滑,但从长远来看,国内葡萄酒市场总体处于上升趋势。

然而,天有不测风云,由于疫情等因素影响,进入2020年之后,葡萄酒行业不仅没有复苏迹象,还在持续恶化之中。

酒业分析师蔡学飞就表示,据他了解,2020年春节国产葡萄酒还是价格促销和渠道促销为主要方式,尽管打折力度不错,但在葡萄酒市场整体萎缩的局面下,总体销售额预计不会较往年出现大幅增长。

截至目前,张裕、威龙股份、通葡股份、中葡股份等并未公开2020年第一季度报告,因此,外界无法得知其情况。

不过,张裕方面透露,2020年中国葡萄酒市场总体需求仍较为疲软,葡萄酒消费总量很可能保持下降趋势,葡萄酒行业经营形势更加严峻。

基于此,2020年,张裕将力争实现营业收入不低于37亿元,将主营业务成本及三项期间费用控制在28亿元以下。而2019年张裕营业收入在50亿元以上,这意味着张裕2020年营业收入或同比减少13亿元。

为此,张裕方面表示,公司将坚持“聚焦中高端、聚焦高品质、聚焦大单品”的三聚焦发展战略和“向终端要销量、向培育消费者要增长”的营销理念不动摇,继续完善葡萄酒、白兰地、进口酒、海外业务等四个板块相对独立的营销体系建设,做强葡萄酒、做大白兰地、做靓进口酒、做稳海外业务,推动多酒种全面发展。