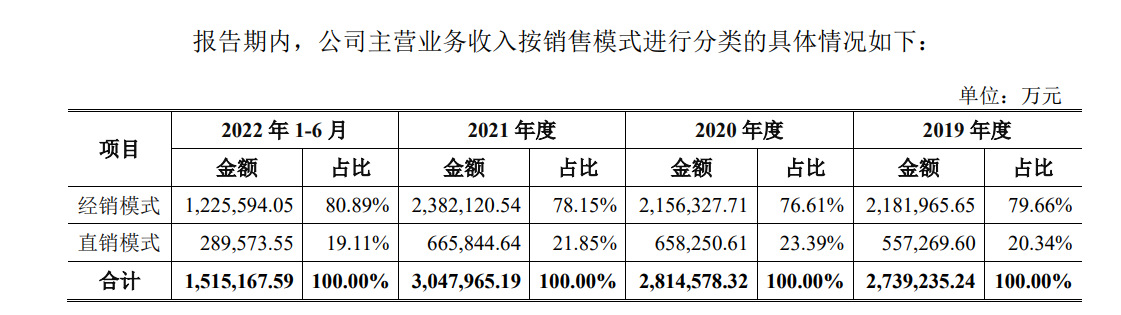

本周,从事供应链管理服务的深圳市东方嘉盛供应链股份有限公司 (下称“东方嘉盛”)完成了发行申购。然而就在其等待在中小板上市敲钟之际,大众证券报“蔡方工作室”记者接到投资者投诉称东方嘉盛与保荐人之间存在利益输送的嫌疑,中信证券的直投公司刚刚入股后,中信证券便对该公司IPO项目进行立项。接到投诉后,记者对此展开了调查。

东方嘉盛招股说明书显示,公司的保荐机构(主承销商)为中信证券。“发行人与有关中介机构的股权关系和其他权益关系”部分介绍,青岛金石灏汭投资有限公司 (下称 “青岛金石”)直接持有2071429股(占发行前比例2%),系中信证券全资子公司金石投资有限公司的全资子公司。

记者进一步调查发现,青岛金石系2015年6月底入股东方嘉盛的。2015年6月20日,东方嘉盛股东大会通过决议,同意公司的注册资本增加至10357.1429万元,新增的207.1429万元注册资本由青岛金石认缴。6月29日,东方嘉盛就该增资事项办理完成工商变更登记手续。对于引进青岛金石,东方嘉盛给出的理由是“引入外部财务投资者,以增加公司流动资金,完善公司股权结构和治理结构”。

而就在办理完青岛金石入股手续数日后,东方嘉盛IPO项目被中信证券立项。中信证券关于东方嘉盛《发行保荐工作报告》显示,立项申请时间为2015年7月,评估决策时间为2015年8月,立项意见为同意立项。进场工作时间为“项目组于2015年7月开始陆续进场工作,尽职调查工作贯穿于整个项目执行过程。”

实际上,自2007年券商开展直投业务以来,关于券商“保荐+直投”模式所带来的利益输送问题,就一直饱受市场质疑。所谓“保荐+直投”模式,是指券商的直投业务突击入股自己保荐的拟上市公司,券商除了获得保荐费用外还能获取股价溢价的回报。针对此情况,2012年11月2日,中国证券业协会以中证协发〔2012〕213号印发《证券公司直接投资业务规范》(下称“规范”),并于2014年1月3日对《规范》进行修订。《规范》第十五条规定 “证券公司担任拟上市企业首次公开发行股票的辅导机构、财务顾问、保荐机构或者主承销商的,应按照签订有关协议或者实质开展相关业务两个时点孰早的原则,在该时点后直投子公司及其下属机构、直投基金不得对该企业进行投资”。

去年12月30日,中国证券业协会发布了 《证券公司私募基金子公司管理规范》和《证券公司另类投资子公司管理规范》,再度加强对券商直投业务的监管。这两项规范继续明确证券公司担任拟上市企业首次公开发行股票的辅导机构、财务顾问、保荐机构、主承销商或担任拟挂牌企业股票挂牌并公开转让的主办券商的,应当按照签订有关协议或者实质开展相关业务两个时点孰早的原则,在该时点后私募基金子公司及其下设基金管理机构管理的私募基金、另类子公司不得对该企业进行投资。

“青岛金石2015年6月底刚入股东方嘉盛,没几天IPO项目就被中信证券立项,这不是明显规避监管进行利益输送吗?”前述投资者质疑道。带着投资者的疑问,大众证券报记者致函东方嘉盛,截至发稿时,未收到相关回复。

“中信证券是证监会批准的首批从事直投业务试点的两家券商之一,有着诸多‘保荐+直投’项目。有些项目也出现过问题,譬如百隆东方,上市仅2个月后公布的半年报里就曝出业绩巨变。像东方嘉盛这种入股后没多久IPO项目就立项,虽然合规但不合情,吃相难看。”一不愿具名的投行人士告诉记者。

值得一提的是,七年之前,东方嘉盛曾申请在创业板上市,但因“持续盈利能力”IPO申请未获通过。其时的保荐机构(主承销商)为国信证券。 记者 蔡方