一路收并购的金科服务,这一次变成了被收购方。

9月27日午间,金科智慧服务集团股份有限公司(HK09666,股价11.96港元,市值78.08亿港元;以下简称金科服务)发布联合公告称,博裕资本拟以每股12港元进行要约收购,要约价较2022年9月7日(即最后交易日)在联交所每股9.02港元的收市价溢价约33.04%,最高现金代价为47.63亿港元。

一旦收购完成,金科服务将成为蓝光嘉宝之后,第二家被收购的上市物企。反映到资本市场,9月27日午后开盘,金科服务股价一路走高,最终以11.96港元/股、涨幅32.59%收盘。而金科服务母公司金科股份的股价在午间开盘后也直线拉高,收盘价报2.22元/股,涨幅3.26%。

来源:金科服务公告

收购完成后,上市地位或将保留

根据公告,截至目前,要约人及其一致行动人(博裕投资、金科地产集团和黄红云)持有金科服务346304975股股份,占公司已发行股本总额的53.05%,其中博裕投资持有148106700股股份,约占公司已发行股本总额的22.69%。

目前,金科服务已发行股份约652848100股,以每股12港元来计算,公司总计价值约78.34亿港元。

事实上,早在9个月前的2021年12月16日,为缓解自身现金流紧张问题,金科集团引入博裕投资作为金科服务战略投资者,并向博裕旗下投资主体公司转让所持金科服务22%的股份,交易总价款为37.34亿港元。

交易完成后,博裕投资以22%的股份成为金科服务第二大股东,而持股30.33%的金科股份仍是第一大股东。

来源:金科服务公告

博裕投资进入后,金科服务管理层也随之发生了变化。今年3月30日,金科服务2021年业绩发布会上,包括董事长夏绍飞在内的与会高层,就曾不止一次提及,博裕投资将派遣人员入驻金科服务董事会,未来参与公司治理,对于重大的一些战略投资、重大的并购,也会给予相应的支持和帮助。

今年6月28日,金科服务刊发了一则人事变更公告宣布,自6月27日起,罗传嵩辞任执行董事、付婷辞任非执行董事。与此同时,在金科服务提名委员会的推荐下,董事会已决议提名林可、吴晓力两人为建议委任非执行董事的候选人。

其中,罗传嵩是金科服务的老将,付婷是金科服务此前认购的私募基金方人员,而林可、吴晓力则为博裕投资方派遣的人员。据此,博裕投资方人员在金科服务的董事会成功占据了两个席位。

需要注意的是,在此次博裕投资要约收购之后,金科服务的公众持股数量比例已低于23.4%。金科服务在公告中表示,要约人将会在要约结束后的合理期限内采取适当措施,以使公司的公众持股量恢复至至少23.4%。

在公告中,金科服务还表示,在充满挑战的行业及市场环境下,要约为股东提供良机,使其能够以高于股份近期市价且极具吸引力的溢价变现其于公司的投资。尽管要约人充分意识到与公司有关的中短期持续下行风险及不确定性,其仍对公司的长期潜力持审慎乐观态度。与此同时,要约人希望公司在要约结束后维持股份于港交所主板的上市地位。

上市不到两年,市值缩水近八成

事实上,在物业资本市场,作为西南地区规模最大的物业企业,金科服务一直扮演着收购者的角色,甚至连新力服务、阳光100物业都差点成为其战略要塞中的一块拼图。

尤其是2021年,金科服务完成多笔收并购。1月,金科服务收购重庆金科天江物业服务有限公司约51%股权;2月,收购重庆上境物业服务有限公司100%股权;6月,收购重庆美利山物业服务公司100%股权;6月29日,收购北京壹途20%股权;8月,收购重庆中科三心物业服务有限公司100%股份;12月5日,收购黔西宏祥物业管理服务有限公司51%股权。

最近的一笔是今年5月拟对佳源服务的要约收购。彼时,金科服务计划收购佳源服务所有已发行股份约73.56%,但未披露交易的对价及收购方式。据称,金科服务支付的对价预计为2亿美元,折合约13.3亿元人民币,此番拟收购的PE达到12.78倍。不过,最终这笔收购在6月中旬宣布“流产”。

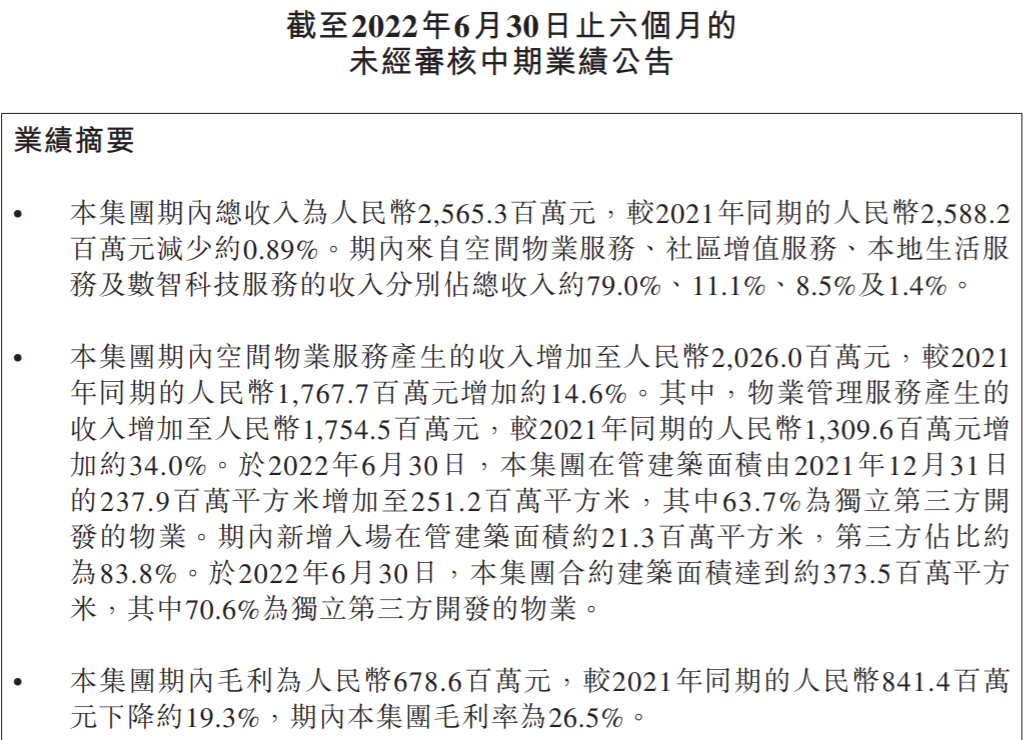

强势的收并购也让金科服务的在管面积持续攀升。半年报显示,截至2022年6月30日,金科服务在管建筑面积由2021年12月31日的2.38亿平方米增加至2.51亿平方米,在管面积位居行业第9;其中63.7%为独立第三方开发的物业,达1.46亿平方米,位居行业第6;合约建筑面积约3.74亿平方米,其中70.6%为独立第三方开发的物业。

来源:金科服务半年报

尽管在管规模位居行业前列,但金科服务的营收和利润却出现下滑态势。半年报显示,今年上半年金科服务收入为25.65亿元,同比下降0.89%;实现毛利6.79亿元,同比下降约19.3%;毛利率为26.5%;净利润为3.72亿元,同比下降30.6%;公司拥有人应占净利润为3.57亿元,同比下降31.9%。

下降的不仅是收入和利润,还有其在资本市场的表现。金科服务于2020年11月17日上市,发行价44.7港元/股,上市首日以44.75港元/股收盘,总市值达283.23亿港元,甚至在2021年2月22日巅峰时达到了88.67港元/股,总市值达到了579.01亿港元。但到了今年9月7日(即最后交易日)金科服务收盘价仅为9.02港元/股,总市值58.9亿港元,仅为巅峰时期10.17%,相当于上市首日的20.8%。

即使在去年博裕资本买下22%股权时,金科服务市值也有177.9亿港元。如今才9个月过去,金科服务市值又缩水了近120亿港元。

业内:被收购或是一件“好事”

不过,金科服务此次被要约收购,在业内人士看来或是一件“好事”,由此可能率先实现独立化发展。

“当前市场环境下,民营企业与关联公司果断‘切割’是生存之道。民营物企关联着民营房企,后者是本轮房地产市场流动性危机中的主角,关联品牌的信任危机正在传导至相关物业服务企业,而且市场已经开始对物业服务企业可能会向关联方‘输血’的行为产生质疑。”中指研究院物业事业部总经理牛晓娟9月27日在接受《每日经济新闻》记者采访时表示。

可供参考的是,今年7月31日金科服务发布了一则借款公告称,公司与控股股东金科股份签订了一份借款合同,计划为后者提供不超过15亿元的借款,年利率8.6%。

当时,金科服务给出的理由是,借出这笔资金,有助于金科股份确保在建物业的建设和交付,并聘请其进行物业管理,8.6%的年利率也有利于增加公司收入,而金科股份为这笔借款提供了总价值约27亿元的抵押物。

然而,资本市场似乎并不买账。第二天开盘,金科服务的股价就以37.37%的跌幅创下了历史新低,而彼时不少机构以及个人投资者都将这份借款合同视为利空。摩根大通在8月1日发布报告,将金科服务的评级由“中性”下调至“减持”,目标价由19.5港元下调至10港元。

近一年金科服务股价表现 来源:九方智投

在摩根大通看来,对于金科服务向控股股东提供15亿元借款,市场会作出负面反应,因为这显示现金由物管子公司转移到母公司房企,且不知能否得到款项归还。此外,将30%的现金用于提供贷款并不符合物管公司核心业务。而作为金科服务的战略投资者,博裕资本似乎也无法阻止这类或被质疑的交易,因此担心未来是否会出现更多类似的交易。

“独立化发展将为物业服务企业有效化解来自关联方的经营危机影响,降低企业自身发展的不确定性,避免自身价值在市场的‘猜忌’和‘联想’中被滥杀。”牛晓娟坦言,若物业服务企业能够真正实现独立化发展,将彻底打消一直以来市场对于物业服务企业独立发展能力的疑虑,必将大幅度提振物业投资者的信心,进而推动企业在资本市场的估值不断向上突破。

“这也将倒逼企业不断强化自身市场外拓能力建设,持续提升管理规模中的第三方面积占比,形成企业健康发展的良性循环。”不过,牛晓娟也表示,在当下及可以预见的未来,民营物业服务企业必须走独立发展道路,这大概率会是一场集团内部自上而下的“企业革命”,道路必然是曲折的,但是前途一定是光明的。

“要想真正实现独立,关键在于实现让‘物业灵魂’控制‘物业身体’,让专业的人干专业的事,获得企业发展的自主权利,通过优化企业股权结构来实现。”牛晓娟续称。